Содержание

Авансовые платежи по УСН: расчет, сроки оплаты, КБК

⚡ Все статьи

/

⚡ Всё о налогах

Маша Луценко

Налог на УСН платят поквартально, а декларацию сдают один раз по итогам года — это самое важное, что нужно запомнить предпринимателям на УСН. Квартальные платежи называют авансовыми, потому что вы их платите как бы авансом за весь год. И это обязательно.

Содержание

Как рассчитать авансовые платежи

Сроки оплаты

КБК для авансовых платежей по УСН

Почему авансовые платежи выглядят в сверке как переплата

Что делать, если не платили авансовые платежи вовремя

Памятка

Как заплатить авансы по УСН в Эльбе

Как рассчитать авансовые платежи

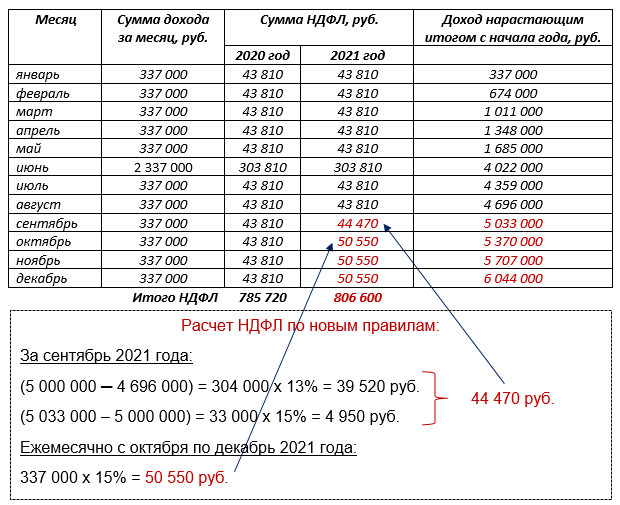

Авансовые платежи считают нарастающим итогом: для расчёта берут доход с начала года, вычисляют налог, а потом вычитают перечисленные раньше авансы.

Разберёмся на примере

Организация применяет УСН «доходы минус расходы» со ставкой 15%. В первом квартале прибыль организации составила 100 000₽, а значит авансовый платёж за первый квартал: 100 000₽ × 0,15 = 15 000₽. Тут всё просто.

Ситуация 1: прибыль по итогам полугодия увеличилась

По итогам полугодия прибыль составила 140 000₽, тогда авансовый платёж считаем так: (140 000₽ × 0,15) — 15 000₽ = 6 000₽. И здесь всё понятно.

Ситуация 2: прибыль по итогам полугодия уменьшилась

Во втором квартале организация сильно потратилась, и прибыль уменьшилась до 80 000₽. Тогда налог за полугодие считаем так: (80 000₽ × 0,15) — 15 000₽ = — 3 000₽.

Вот здесь и видна вся важность нарастающего итога, потому что этим минусом мы покажем налоговой, что

— мы не должны платить налог по итогам первого полугодия

— мы переплатили налог в первом квартале на 3 000₽, и начисления нужно уменьшить.

Всё это налоговая поймёт из декларации, которую вы сдадите по итогам года.

30 дней Эльбы в подарок

Оцените все возможности онлайн-бухгалтерии бесплатно

Попробовать бесплатно

Сроки оплаты

— за 1 квартал — до 28 апреля

— за полугодие — до 28 июля

— за 9 месяцев — до 28 октября.

А вот налог за год организации платят не позднее 28 марта следующего года, предприниматели — не позднее 28 апреля. Если день выпадает на выходной, срок передвигается на ближайший рабочий день.

Эльба рассчитает налог на УСН «Доходах» и «Доходах минус расходах». Получите 30 бесплатных дней при регистрации — и попробуйте сами. Если вы на УСН «Доходы» и все платежи поступают на расчётный счёт, воспользуйтесь нашим бесплатным сервисом.

КБК для авансовых платежей по УСН

КБК — это реквизит в платёжке, по которому налоговая распознаёт платёж. У авансовых платежей он такой же как и у самого налога:

Для УСН «доходы»: 18210501011011000110

Для УСН «доходы минус расходы»: 18210501021011000110

Почему авансовые платежи выглядят в сверке как переплата

Не бойтесь того, что в течение года все ваши авансовые платежи по налогу числятся в сверке как перпелата — так и должно быть. Налоговая начислит налог, когда получит вашу декларацию в следующем году, — до этого момента в сверке они будут переплатой.

Налоговая начислит налог, когда получит вашу декларацию в следующем году, — до этого момента в сверке они будут переплатой.

Что делать, если не платили авансовые платежи вовремя

Для начала как можно быстрее их заплатить, ведь за каждый день просрочки вам начисляют пени. Рассчитать примерную сумму пеней можно на калькуляторе, точную — покажет сверка с налоговой. По закону неуплата авансовых платежей наказывается только пенями, но на самом деле всё оказывается сложнее.

Налоговая поймёт, сколько авансов вы должны были заплатить, только в следующем году по декларации. Поэтому, если вы не платили авансы, есть риск, что налоговая выставит вам требование на их уплату сразу после того, как отчитаетесь. Даже если по итогам года задолженности по налогу уже нет. Например, если в декабре вы заплатили взносы, и уменьшили налог за год до 0.

Почему так

Программа ФНС берёт сумму ваших авансов из декларации по УСН и отмечает, сколько нужно было заплатить на конкретную дату. Потом проверяет суммы, которые вы заплатили. Если их оказывается меньше, чем начислено, то вам присылают требование. И даже если вы заплатили или уменьшили весь налог один раз в конце года, налоговая это увидит лишь 28 марта для ООО или 28 апреля для ИП — по сроку уплаты налога за год.

Потом проверяет суммы, которые вы заплатили. Если их оказывается меньше, чем начислено, то вам присылают требование. И даже если вы заплатили или уменьшили весь налог один раз в конце года, налоговая это увидит лишь 28 марта для ООО или 28 апреля для ИП — по сроку уплаты налога за год.

Как бы вы ни поступили, лишних хлопот не избежать: если проигнорируете требования об уплате — налоговая все равно снимет деньги со счёта, потом образуется переплата и придется идти в налоговую с заявлением на возврат или зачет.

Но есть одна хитрость, которая поможет избежать требования налоговой совсем, — подать декларацию по УСН за пару дней до конца срока. Налоговая просто не успеет выставить требование.

Памятка

- платите налог УСН по итогам каждого квартала

- сдавайте декларацию только по итогам года

- квартальной отчётности по УСН не существует

- если не заплатили авансы вовремя, подавайте декларацию за пару дней до конца срока.

Как заплатить авансы по УСН в Эльбе

По итогам каждого квартала Эльба напомнит об уплате авансового платежа в задаче «Заплатить налог УСН за …» в разделе Отчётность. Чтобы Эльба правильно рассчитала налог, важно показать все ваши доходы и расходы в разделе Деньги и правильно учесть их в УСН. Каждую отдельную операцию можно учитывать или не учитывать в налоге.

Чтобы Эльба правильно рассчитала налог, важно показать все ваши доходы и расходы в разделе Деньги и правильно учесть их в УСН. Каждую отдельную операцию можно учитывать или не учитывать в налоге.

Заплатить авансовые платежи в Эльбе

Статья актуальна на

УСН

56

Продолжайте читать

Все статьи

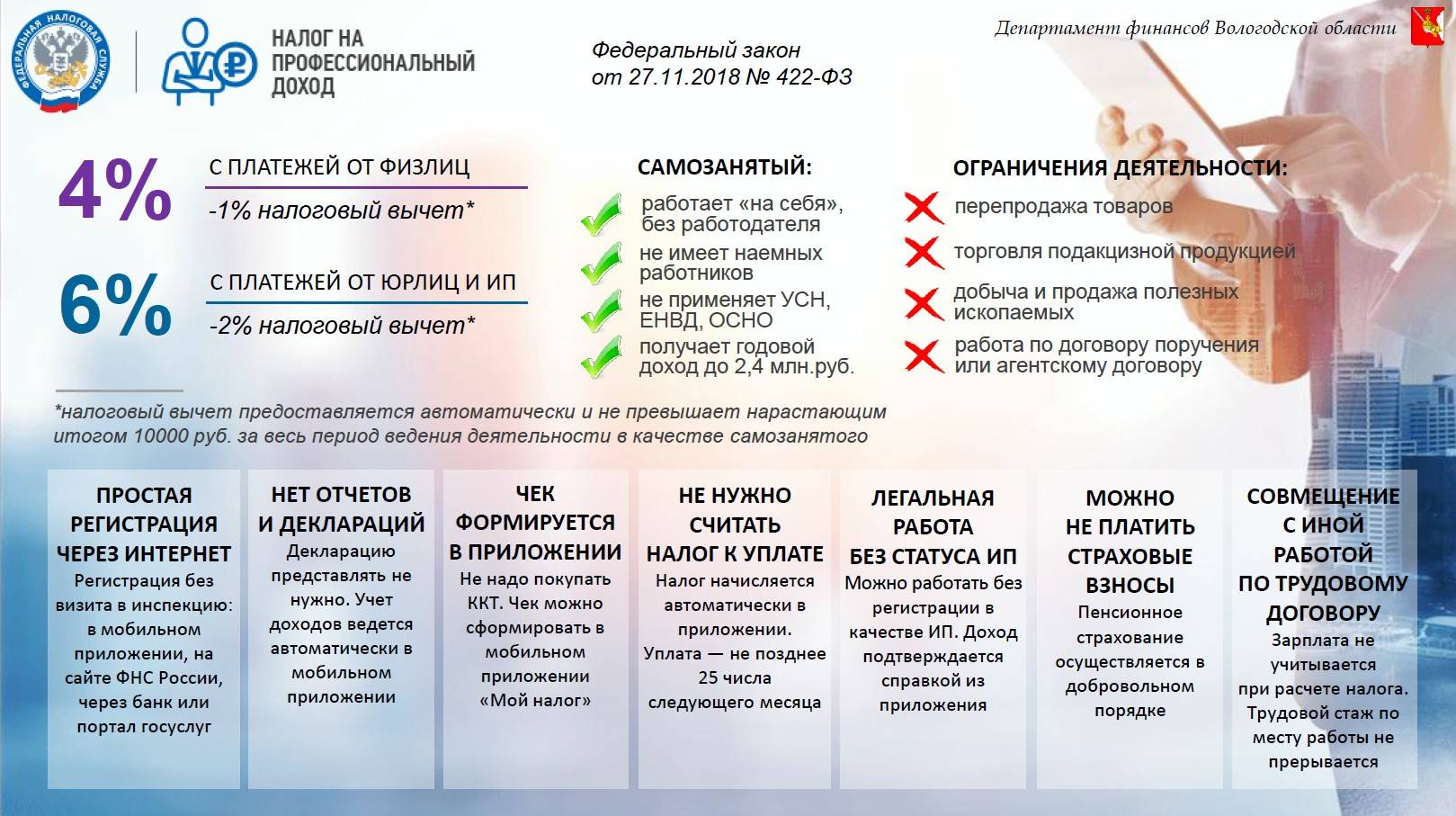

Налог для самозанятых в 2022 году: кому подходит и сколько платить

Как уменьшить налог УСН

УСН «Доходы минус расходы» в 2023 году: как отчитываться и сколько платить

Ещё больше полезного

Рассылка для бизнеса

Дайджест о законах, налогах, отчётах два раза в месяц

Успех! Мы выслали подтверждение на адрес указанной

вами электронной почты.

Подписаться

Подписываясь, вы соглашаетесь на

обработку персональных данных

и получение информационных сообщений от группы компании СКБ Контур

Соцсети

Новости и видео — простыми словами, с заботой о бизнесе

Смоленская газета — Страховая пенсия: индивидуальные коэффициенты, стаж, взносы

Фото: © пресс-служба Отделения СФР по Смоленской области

Новости

Новости

17 мая 2023 года в 11:31

Пенсия по старости – одна из наиболее частых тем, с которыми жители Смоленской области обращаются в региональное отделение Социального фонда России. Смоляне, например, задают вопросы о том, что влияет на определение этого права, кто может претендовать по пенсию по старости и какие взносы должен самостоятельно платить человек, на которого не распространяется обязательное пенсионное страхование. На эти и другие вопросы ответила управляющая Отделением СФР по Смоленской области Наталия ГРИЩЕНКО.

На эти и другие вопросы ответила управляющая Отделением СФР по Смоленской области Наталия ГРИЩЕНКО.

– Наталия Николаевна, в настоящее время актуальна тема, по которой смоляне часто задают вопросы: что влияет на определение права на пенсию по старости? Расскажите, пожалуйста, в чём суть этого вопроса…

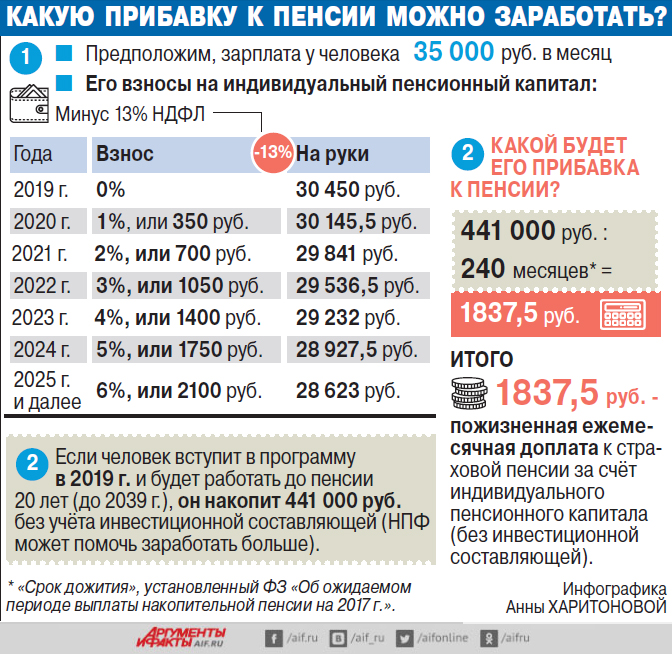

– Для назначения страховой пенсии необходимо не только достичь определённого пенсионного возраста, но и иметь достаточное количество индивидуальных пенсионных коэффициентов (ИПК) и страховой стаж. При необходимости граждане добровольно решают вопрос о вступлении в правоотношения по обязательному пенсионному страхованию для уплаты страховых взносов, исходя из которых рассчитывается (добавляется) индивидуальный пенсионный коэффициент и страховой стаж.

В такие добровольные правоотношения могут вступать граждане, постоянно или временно проживающие на территории Российской Федерации, на которых не распространяется обязательное пенсионное страхование, то есть неработающие лица.

Также вступить в добровольные правоотношения могут и самозанятые граждане, применяющие специальный налоговый режим «Налог на профессиональный доход».

Есть и другие категории, которые имеют право для вступления в правоотношения по обязательному пенсионному страхованию.

– А каким образом можно вступить в добровольные правоотношения?

– Для этого нужно подать заявление. Его можно подать лично – в клиентскую службу Социального фонда России, либо направить почтой, либо через «Госуслуги» в электронной форме. Кроме того, если гражданин является самозанятым, заявление можно подать через приложение «Мой налог».

Обращаю внимание, что при накоплении необходимого индивидуального пенсионного коэффициента или стажа нужно подать заявление о прекращении правоотношений по обязательному пенсионному страхованию. После подачи указанного заявления в кратчайшие сроки до истечения расчётного периода (года) будут сформированы пенсионные права и учтены на индивидуальном лицевом счёте.

– Сколько нужно уплатить в 2023 году страховых взносов, чтобы засчитали в страховой стаж один год?

– В 2023 году минимальный размер добровольных страховых взносов – 42 878,88 рубля. В этом случае будет зачтён один год стажа, а размер ИПК составит 1,015 балла. Но можно уплатить и больше – в целях увеличения индивидуального пенсионного коэффициента. Отмечу, что уплаченная сумма страховых взносов не должна превышать 343 031,04 рубля (ИПК 8,124 балла). Если за год будет уплачена большая сумма, то сумма, превышающая данный размер, будет учтена в счёт следующего года или может быть возвращена по заявлению гражданину.

Добровольные взносы на страховую пенсию можно платить в течение года частями или всей суммой сразу, главное – не позднее 31 декабря. В случае подачи заявления о прекращении правоотношений по добровольному обязательному пенсионному страхованию – не позднее дня подачи заявления.

При этом следует иметь в виду: если будет уплачено меньше минимального размера страховых взносов, то в страховой стаж засчитывается период, определяемый пропорционально уплаченным страховым взносам.

– Произошли ли изменения в части постановки на учёт страхователей после объединения двух фондов?

– Да, действительно, такие изменения произошли. Например, отменена обязанность по представлению в территориальные органы СФР заявлений для регистрации (снятия с учёта) в качестве страхователей по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством для физических лиц, в том числе индивидуальных предпринимателей, заключивших трудовой договор или гражданско-правовой договор с работником. Кроме того, отменена аналогичная обязанность по регистрации (снятию с учёта) в качестве страхователей по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний индивидуальных предпринимателей, заключивших трудовой договор с работником.

– А не вызовет ли это в последующем нарушение прав работников на получение выплат по больничным листам?

– Нет, ни в коем случае. С 1 января текущего года все страхователи представляют в Социальный фонд сведения о заключении (прекращении) трудовых и гражданско-правовых договоров с работниками в рамках единой отчётности. На основании этих сведений фонд самостоятельно будет осуществлять постановку на учёт (снятие с учёта) в срок, не превышающий трёх рабочих дней со дня получения сведений.

С 1 января текущего года все страхователи представляют в Социальный фонд сведения о заключении (прекращении) трудовых и гражданско-правовых договоров с работниками в рамках единой отчётности. На основании этих сведений фонд самостоятельно будет осуществлять постановку на учёт (снятие с учёта) в срок, не превышающий трёх рабочих дней со дня получения сведений.

Андрей ВАСИЛЬЕВ

План платежей IRS: как работают соглашения о рассрочке

Вы наш главный приоритет.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Существуют различные планы платежей IRS, и вы можете самостоятельно оформить рассрочку — возможно, даже бесплатно.

By

Сабрина Пэрис

Сабрина Пэрис

Специалист по управлению контентом | Налоги, инвестиции

Сабрина Пэрис — специалист по управлению контентом в команде NerdWallet по налогам и инвестициям, где она управляет и пишет контент по налогам на доходы физических лиц. Ее предыдущий опыт включает пять лет работы редактором и помощником редактора в академических и образовательных изданиях. Она живет в Бруклине, Нью-Йорк.

Подробнее

и

Тина Орем

Тина Орем

Ассистент ответственного редактора | Налоги, малый бизнес, выход на пенсию и планирование имущества

Тина Орем — редактор NerdWallet. Прежде чем стать редактором, она занималась малым бизнесом и налогами в NerdWallet. Она была финансовым писателем и редактором более 15 лет, и у нее есть степень в области финансов, а также степень магистра журналистики и степень магистра делового администрирования. Ранее она была финансовым аналитиком и финансовым директором нескольких государственных и частных компаний. Работы Тины появились в различных местных и национальных СМИ.

Ранее она была финансовым аналитиком и финансовым директором нескольких государственных и частных компаний. Работы Тины появились в различных местных и национальных СМИ.

Подробнее

Обновлено

Под редакцией Криса Хатчисона

Крис Хатчисон

Крис Хатчисон участвовал в создании контента NerdWallet и работал в банковской, инвестиционной и налоговой сферах. Сейчас он возглавляет команду, изучающую новые рынки. До прихода в NerdWallet он был редактором и программистом в ESPN и редактором текстов в San Jose Mercury News.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это влияет на то, о каких продуктах мы пишем, где и как продукт появляется на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Неожиданный налоговый счет — это сюрприз, с которым мало кто хочет столкнуться при подаче налоговой декларации. Когда этот баланс оказывается больше, чем вы можете себе позволить, легко почувствовать себя подавленным.

Когда этот баланс оказывается больше, чем вы можете себе позволить, легко почувствовать себя подавленным.

К счастью, у Налогового управления США есть несколько планов уплаты налогов, которые со временем помогут вам оплатить счета. Вы можете настроить его самостоятельно онлайн, по телефону или лично. Проценты и штрафы по-прежнему будут применяться, когда вы погасите свой долг, но эти сборы могут быть ниже, чем те, которые вы могли бы понести, скажем, положив весь свой налоговый долг на кредитную карту с высокими процентами.

Самое главное, не откладывайте подачу декларации из-за налогового счета. Это может привести к дополнительным штрафам за несвоевременную подачу декларации за каждый месяц или часть месяца, в течение которого вы просрочили декларацию. Вместо этого подумайте о том, чтобы подать налоговую декларацию, заплатить столько, сколько вы можете, и изучить план платежей IRS или другие варианты облегчения налоговой задолженности.

Что такое план платежей IRS или соглашение о рассрочке?

План платежей IRS — это соглашение, которое вы заключаете непосредственно с агентством об оплате федерального налога в течение определенного периода времени. IRS предлагает краткосрочные платежи и варианты долгосрочных платежей.

IRS предлагает краткосрочные платежи и варианты долгосрочных платежей.

Краткосрочный план платежей

Долгосрочный план платежей

Долгосрочный план уплаты налогов, также иногда называемый соглашением о рассрочке, дает налогоплательщикам, которым может потребоваться более 180 дней для уплаты налога счет возможность погасить свою налоговую задолженность ежемесячными платежами.

Какое соглашение имеет смысл для вас, зависит от того, сколько вы должны и как быстро, по вашему мнению, вы сможете погасить остаток. Пока вы соблюдаете свой план, агентство обычно не выдает налоговый сбор или налоговый залог.

Налоговая служба

. Дополнительная информация о тарифных планах.

По состоянию на 12 апреля 2023 г.

Просмотреть все источники

Обратите внимание, что участие в плане платежей IRS не освобождает вас от процентов и штрафов за просрочку платежа. Они накапливаются до тех пор, пока ваш баланс не станет равным нулю.

Они накапливаются до тех пор, пока ваш баланс не станет равным нулю.

Кто имеет право на план выплат IRS?

Вы можете подать онлайн-заявку на краткосрочный или долгосрочный план с помощью инструмента IRS «Соглашение об онлайн-платежах», если вы соответствуете следующим критериям:

Краткосрочный план платежей: вы должны менее 100 000 долларов США в виде совокупного налога, штрафов и процентов, вы подали все свои налоговые декларации и можете завершить погашение налоговой задолженности в течение 90 дней или менее, или 180 дней. дней или меньше.

План долгосрочных платежей: вы должны 50 000 долларов США или меньше в виде совокупного налога, штрафов и процентов, вы подали все свои налоговые декларации, и вам может потребоваться более 180 дней для оплаты налогового счета.

Если инструмент определяет, что вы не соответствуете требованиям, IRS сообщает, что вы все равно можете подать заявку на план рассрочки налога, заполнив Форму 9465 или позвонив на главную горячую линию IRS, чтобы подать заявку по телефону.

Налоговая служба

. Дополнительная информация о тарифных планах.

По состоянию на 12 апреля 2023 г.

Просмотреть все источники

Как подать заявку на план выплат IRS

Портал приложений плана платежей IRS.

Налоговая служба

. Подать заявку онлайн на план оплаты.

По состоянию на 10 марта 2023 г.

Просмотреть все источники

Как упоминалось выше, вы также можете подать заявку на план выплат IRS по почте (заполните форму IRS 9465) или по телефону (позвонив по основному номеру IRS).

Подача заявки на план платежей IRS через Интернет

Если вы ранее зарегистрировали учетную запись IRS в Интернете, чтобы получить налоговую выписку или PIN-код для защиты личности, вы можете войти в инструмент Соглашения об онлайн-платежах IRS с тем же пользователем ID и пароль. Если нет, вам необходимо создать учетную запись ID.me для подтверждения вашей личности, что означает наличие следующей информации:

Действительный адрес электронной почты и доступ к вашей электронной почте.

Удостоверение личности с фотографией (водительское удостоверение, удостоверение личности, паспорт).

Ваш номер социального страхования или индивидуальный идентификационный номер налогоплательщика.

Доступ к смартфону или веб-камере для подтверждения вашей личности.

Доступ к телефону или электронной почте для многофакторной аутентификации.

ID.me

. Служба внутренних доходов и ID.me.

По состоянию на 10 марта 2023 г.

Просмотреть все источники

Если вам нужна помощь с проверкой вашей информации или вам нужна помощь со специальными возможностями, посетите страницу справки ID.me для получения дополнительной информации.

Минимальные ежемесячные платежи для планов рассрочки IRS

В целом, если у вас есть долгосрочный план платежей, вы можете выбрать, сколько вы будете платить каждый месяц. То есть IRS спросит вас, что вы можете себе позволить. Однако вы должны выбрать сумму платежа, которая погасит ваш долг в течение 72 месяцев.

Однако вы должны выбрать сумму платежа, которая погасит ваш долг в течение 72 месяцев.

Адвокатская служба налогоплательщиков

. Планы оплаты.

По состоянию на 10 марта 2023 г.

Просмотреть все источники

Каковы сборы за план платежей IRS?

Стоимость плана выплат IRS зависит от того, какой план вы выберете, как вы подадите заявку на план и имеете ли вы право на снижение платы.

Если вы являетесь налогоплательщиком с низким доходом, IRS освобождает вас от платы за использование, если вы соглашаетесь на автоматическое снятие средств с вашего банковского счета для платежей. Если вы квалифицированы как налогоплательщик с низким доходом, но не можете осуществлять электронные дебетовые платежи, IRS возместит вам плату за пользование, когда вы погасите остаток.

Как правило, для того, чтобы квалифицироваться как кандидат с низким доходом, ваш скорректированный валовой доход составляет 250% или ниже федерального уровня бедности. (Узнайте, соответствуете ли вы требованиям в форме IRS 13844). 06

(Узнайте, соответствуете ли вы требованиям в форме IRS 13844). 06

Краткосрочная план платежей

(180 дней или менее)

100 000 долларов США в виде совокупного налога, штрафов и процентов.

$0 для подачи заявки онлайн, по телефону, по почте или лично. Оплатить остаток по:

Снятие средств с вашего расчетного счета или сберегательного счета (прямая оплата),

Электронная оплата онлайн или по телефону через электронную систему уплаты федеральных налогов IRS, или

Чек, денежный перевод или дебетовой/кредитной карты.

Долгосрочный план платежей

(более 180 дней)

50 000 долларов США в виде совокупного налога, штрафов и процентов.

Если вы платите через автоматическое снятие средств со счета:

Плата за установку в размере 31 доллар США за подачу заявки онлайн.

Плата за установку в размере 107 долларов США для подачи заявки по телефону, почте или лично.

Вступительный взнос может не взиматься с налогоплательщиков с низким доходом.

Если вы платите другим способом (например, прямой оплатой, EFTPS или денежным переводом):

Плата за установку в размере 130 долларов США за подачу заявки онлайн.

Плата за установку в размере 225 долларов США для подачи заявки по телефону, почте или лично.

Плата за регистрацию в размере 43 долларов США для налогоплательщиков с низким доходом; впоследствии могут быть возмещены.

Несколько других деталей, связанных с комиссией, которые следует отметить:

Если вы делаете платежи с помощью дебетовой или кредитной карты, вам придется заплатить комиссию за обработку. Плата за дебетовые карты составляет от 2 до 4 долларов за платеж; комиссия за кредитные карты может составлять до 2% от суммы платежа.

Если ваша задолженность превышает 25 000 долларов США, вы должны осуществлять платежи посредством автоматического снятия средств с банковского счета («прямой дебет»).

Налоговая служба

. Дополнительная информация о тарифных планах.

По состоянию на 12 апреля 2023 г.

Просмотреть все источники

Как внести изменения в план платежей IRS?

Инструмент соглашения об онлайн-платежах IRS позволяет вам изменить сумму ежемесячного платежа, изменить дату ежемесячного платежа, подписаться на автоматическое снятие средств и восстановить план платежей, который вы просрочили.

Если ваш новый ежемесячный план не соответствует требованиям IRS, вам может потребоваться изменить сумму платежа.

Если вы не можете позволить себе ежемесячный платеж, вам может потребоваться заполнить форму 9465 и форму 433-F (информационное заявление о сборе).

Могу ли я сам подать заявку на план выплат IRS?

Да. Вы не обязаны платить третьей стороне, чтобы подать заявку на план платежей.

Вы не обязаны платить третьей стороне, чтобы подать заявку на план платежей.

Если вы нанимаете компанию по налоговым льготам, чтобы помочь вам погасить свой долг, вам, возможно, придется предоставить ей доверенность на подачу заявки на план выплат IRS от вашего имени. И действуйте с осторожностью и проведите свое исследование, как предупреждает Федеральная торговая комиссия на своем веб-сайте:

«Правда в том, что большинство налогоплательщиков не имеют права на участие в программах, предлагаемых этими мошенниками, их компании не погашают налоговую задолженность и во многих случаях даже не отправляют необходимые документы в IRS с просьбой об участии в программах. которые были упомянуты. Вдобавок ко всему, некоторые из этих компаний не возвращают деньги и еще больше оставляют людей в долгах».

Федеральная торговая комиссия

. Компании по освобождению от налогов.

По состоянию на 13 февраля 2023 г.

Просмотреть все источники

Акция: пользователи NerdWallet получают 25% скидку на федеральные и государственные расходы на регистрацию. | |

| |

Акция: пользователи NerdWallet могут сэкономить до 15 долларов на TurboTax. | |

Акция: пользователи NerdWallet получают 30% скидку на федеральные расходы на регистрацию. Используйте код NERD30. |

Об авторах: Сабрина Пэрис — специалист по управлению контентом в NerdWallet. Подробнее

Тина Орем — редактор NerdWallet. Прежде чем стать редактором, она была авторитетом NerdWallet по налогам и малому бизнесу. Ее работы появлялись в различных местных и национальных изданиях. Читать далее

Аналогичная заметка…

Легко отслеживать свои финансы

Найдите способы сэкономить, отслеживая свои доходы и счета на NerdWallet.

Получайте больше умных денежных переводов — прямо на ваш почтовый ящик

Зарегистрируйтесь, и мы будем присылать вам занудные статьи о денежных темах, которые наиболее важны для вас, а также о других способах, которые помогут вам получить больше от ваших денег.

Могу ли я платить налоги в рассрочку?

Налоговая система США построена по принципу «плати по мере использования». Это означает, что в течение года ваши налоги предварительно уплачиваются за счет удержания федерального подоходного налога или ежеквартальных расчетных налоговых платежей. Ожидается, что к тому времени, когда вы подадите налоговую декларацию, все налоговые обязательства, которые у вас есть за год, были предварительно оплачены. Как правило, результатом является небольшая уплата налогов или их отсутствие при подаче налоговой декларации или получении небольшого возмещения. Тем не менее, иногда жизнь подбрасывает вам кривую. Вы только что подали налоговую декларацию, и вы должны, IRS проверило вашу декларацию, и вы должны, или они отправили вам письмо, в котором говорится, что вы должны дополнительные налоги, но вы не знаете, почему. Если какое-либо из этих событий произошло, и вы просто не в состоянии заплатить сразу, вы можете задаться вопросом: «Могу ли я платить налоги в рассрочку?»

Если какое-либо из этих событий произошло, и вы просто не в состоянии заплатить сразу, вы можете задаться вопросом: «Могу ли я платить налоги в рассрочку?»

Да, можно платить налоги в рассрочку . Фактически, если налогоплательщик, задолжавший менее 10 000 долларов, может полностью выплатить остаток в течение трехлетнего периода, IRS обычно автоматически одобряет запрос на рассрочку для этого налогоплательщика. Автоматическое одобрение известно как «соглашение о гарантированной рассрочке». Чтобы претендовать на соглашение о гарантированной рассрочке, налогоплательщик должен своевременно подать все декларации по налогу на прибыль и уплатить все налоги, причитающиеся в течение последних 5 лет, без использования соглашения о рассрочке. Для налогоплательщиков, которые не соответствуют этим требованиям, доступны другие варианты оплаты: 1) Оплатить сейчас, 2) Краткосрочный план платежей, 3) Долгосрочный план платежей (договор в рассрочку и 4) Изменение существующего плана платежей. Если бы вариант оплаты сейчас работал для всех, не было бы причин обсуждать другие варианты. К сожалению, случаются вещи, которые могут потребовать другого варианта.

Если бы вариант оплаты сейчас работал для всех, не было бы причин обсуждать другие варианты. К сожалению, случаются вещи, которые могут потребовать другого варианта.

Вариант краткосрочного плана платежей (100 000 долларов США или меньше)

Возможно, краткосрочная оплата — это все, что вам нужно. Если совокупные налоги, штрафы и проценты составляют менее 100 000 долларов США, вариант краткосрочного платежа позволяет уплатить остаток налога в течение 120 дней или менее. Для этого варианта вы можете подать заявку онлайн, по телефону, по почте или лично. IRS не взимает никаких дополнительных сборов за подачу заявления или установку, но проценты и штрафы будут начисляться до тех пор, пока остаток не будет выплачен в полном объеме. Оплата может быть произведена дебетовой/кредитной картой, чеком, денежным переводом или прямой оплатой с текущего или сберегательного счета.

Вариант долгосрочного плана платежей (задолженность не более 50 000 долларов США)

В некоторых случаях даже вариант краткосрочной оплаты на 120 дней или менее оказывается недостаточным. Таким образом, долгосрочный план платежей может быть лучшим вариантом, если вы должны 50 000 долларов США или меньше в виде совокупных налогов, штрафов и процентов. Тем не менее, все необходимые налоговые декларации должны быть поданы, чтобы иметь право. Этот план требует некоторых сборов за установку, которые могут варьироваться от 31 до 225 долларов США, в зависимости от того, как вы подаете заявку на план и как вы собираетесь вносить ежемесячные платежи. Если вы выберете соглашение о рассрочке с прямым дебетом (DDIA), платежи будут автоматически списываться с вашего расчетного счета каждый месяц. Плата за установку составляет 31 доллар США, если вы подаете заявку онлайн, но обойдется вам в 107 долларов США, если вы подаете заявку по телефону, почте или лично. Лица с низким доходом могут отказаться от платы за установку.

Таким образом, долгосрочный план платежей может быть лучшим вариантом, если вы должны 50 000 долларов США или меньше в виде совокупных налогов, штрафов и процентов. Тем не менее, все необходимые налоговые декларации должны быть поданы, чтобы иметь право. Этот план требует некоторых сборов за установку, которые могут варьироваться от 31 до 225 долларов США, в зависимости от того, как вы подаете заявку на план и как вы собираетесь вносить ежемесячные платежи. Если вы выберете соглашение о рассрочке с прямым дебетом (DDIA), платежи будут автоматически списываться с вашего расчетного счета каждый месяц. Плата за установку составляет 31 доллар США, если вы подаете заявку онлайн, но обойдется вам в 107 долларов США, если вы подаете заявку по телефону, почте или лично. Лица с низким доходом могут отказаться от платы за установку.

Для тех, кто предпочитает контролировать фактическую оплату, стоимость настройки плана рассрочки онлайн составит 149 долларов США или 225 долларов США при оплате по почте, телефону или лично. Сниженная плата в размере 43 долларов США взимается с лиц с низким доходом, которые подают заявки через Интернет, по телефону или лично, и при соблюдении определенных условий эта плата может быть возмещена. Платежи можно производить с помощью прямой оплаты (доступно только для физических лиц), электронной системы уплаты федеральных налогов (EFTPS) или отправки платежа по почте чеком, денежным переводом или дебетовой/кредитной картой. Независимо от выбранного способа оплаты проценты и штрафы будут продолжать начисляться и при этом способе оплаты до тех пор, пока остаток не будет выплачен в полном объеме.

Сниженная плата в размере 43 долларов США взимается с лиц с низким доходом, которые подают заявки через Интернет, по телефону или лично, и при соблюдении определенных условий эта плата может быть возмещена. Платежи можно производить с помощью прямой оплаты (доступно только для физических лиц), электронной системы уплаты федеральных налогов (EFTPS) или отправки платежа по почте чеком, денежным переводом или дебетовой/кредитной картой. Независимо от выбранного способа оплаты проценты и штрафы будут продолжать начисляться и при этом способе оплаты до тех пор, пока остаток не будет выплачен в полном объеме.

Для многих процесс подачи заявки на рассрочку может быть несложным. Однако для некоторых налогоплательщиков в их ситуации может быть слишком много неизвестных факторов. Эти факторы включают незаполненные налоговые декларации, налоговые счета за аудиторское уведомление, которое было отправлено по предыдущему адресу, и налоги, причитающиеся за несколько лет, которые превышают суммы, указанные выше.

Бесплатная версия доступна только для простых налоговых деклараций.

Бесплатная версия доступна только для простых налоговых деклараций.