Содержание

что шина говорит о проблемах автомобиля — журнал За рулем

Это может быть и техническая неисправность, и жалоба на слишком резкую манеру вождения.

Многие автомобилисты смотрят на шины мельком и с одной целью – быстренько оценить визуально, не спущено ли колесо. А те, у кого машина посовременнее, с системой контроля давления, наверное, не делают и этого. Зря! Состояние протектора может рассказать о многом. А халатное отношение обернется двойными потерями: заплатите не только за ремонт основной неисправности, но и за убитые шины. Причем вторая статья расхода может оказаться в разы внушительнее.

Износ центральной части протектора

Стершийся рисунок по центру сигнализирует о перекачанных колесах. Снизьте давление до рекомендованного производителем автомобиля, и проблема уйдет. Протектор, конечно, не нарастет, но момент списания резины отложите.

Износ обеих боковых частей протектора

Как самому переобуть машину — подробная инструкция

В обоих случаях страдают управляемость и торможение, потому что шина не имеет расчетного пятна контакта с дорогой.

Лучше использовать профессиональный компрессор. Те манометры, что установлены на недорогих компрессорах, часто врут.

Износ внутренней или внешней стороны протектора

Самый простой рецепт – посетить стенд регулировки и выставить развал колес. Настройки «уходят» не только после работ по подвеске, но и от возраста. Их долговечность зависит от конкретной модели и условий езды. На разбитой дороге все случится быстрее.

Износ шины с диагональными следами

Такой характер повреждений свидетельствует о нарушении схождения колес. Машина едет прямо, а шины стоят под углом. Нормального вращения нет, и асфальт протирает протектор по диагонали. Износ может наблюдаться по всей ширине рабочей поверхности или по краям. В последнем случае сбиты еще и углы развала.

Два этих типа износа могут быть следствием и неисправностей в подвеске. Все зависит от ее архитектуры и предусмотренных заводом регулировок. Например, из личного опыта: на древнем Volkswagen Golf Country износ внутренней окружности задних шин вылечился заменой уставших пружин и амортизаторов.

Вместе с «осанкой» у машины автоматически исправилась и «поступь».

Износ пятнами и полосами, проявление «ям» на протекторе

Надо проверять балансировку колес, тормоза и ходовую часть. Причиной может стать любая их деталь. Но справедливости ради отмечу, что при таких дефектах шин сложно не заметить отклонения в поведении автомобиля. В частности, чтобы убить разбалансировкой колес протектор, нужно проездить с вырывающимся из рук рулем не одну тысячу километров. В результате замены потребуют еще и детали подвески.

Мы подготовили небольшую памятку различных типов износа шин:

Впрочем, есть и другие варианты износа покрышек, причиной которой не является неисправность автомобиля.

Обычный преждевременный износ шин

7 главных принципов выбора летних шин

Нередко водители видят проблему в том, что резина изнашивается равномерно, но слишком быстро. Это не признак неисправности автомобиля. Если активно «уходит» только пара ведущих колес, стоит пересмотреть манеру вождения. Ну или смириться, что «спортсменам» езда на машине обходится дороже во всех аспектах.

Ну или смириться, что «спортсменам» езда на машине обходится дороже во всех аспектах.

Если же достаточно быстро стираются все четыре колеса, вам не повезло с выбором модели шин. Для некоторых шин, которые обеспечивают отменные сцепные свойства, характерен малый ресурс. Одно без другого, как вы понимаете, невозможно. Впрочем, бывает, что быстро изнашиваются и те шины, которые нельзя похвалить за выдающиеся управляемость или торможение.

Трещины на протекторе

А вот это уже не вина машины или водителя. Таким способом резина намекает на то, что свое отходила. У нее по-прежнему может быть «жирный» протектор, но все же это звоночек: ездить пока можно, но уже присматривайте шины на замену. Обычно проявляется на летних шинах после 5-6 лет. Чуть позже появляется биение руля на ходу. Балансировка не поможет. Причина в том, что деформировалась силовая структура шины: вылезла грыжа или корд «пошел винтом». Вариант один – покупка новых шин. И побыстрее, пока дисбаланс не привел к неисправности подвески.

- Топ-9 самых комфортных летних шин по версии «За рулем» — тут.

- Первая помощь в борьбе с бездорожьем — браслеты противоскольжения и цепи на колеса.

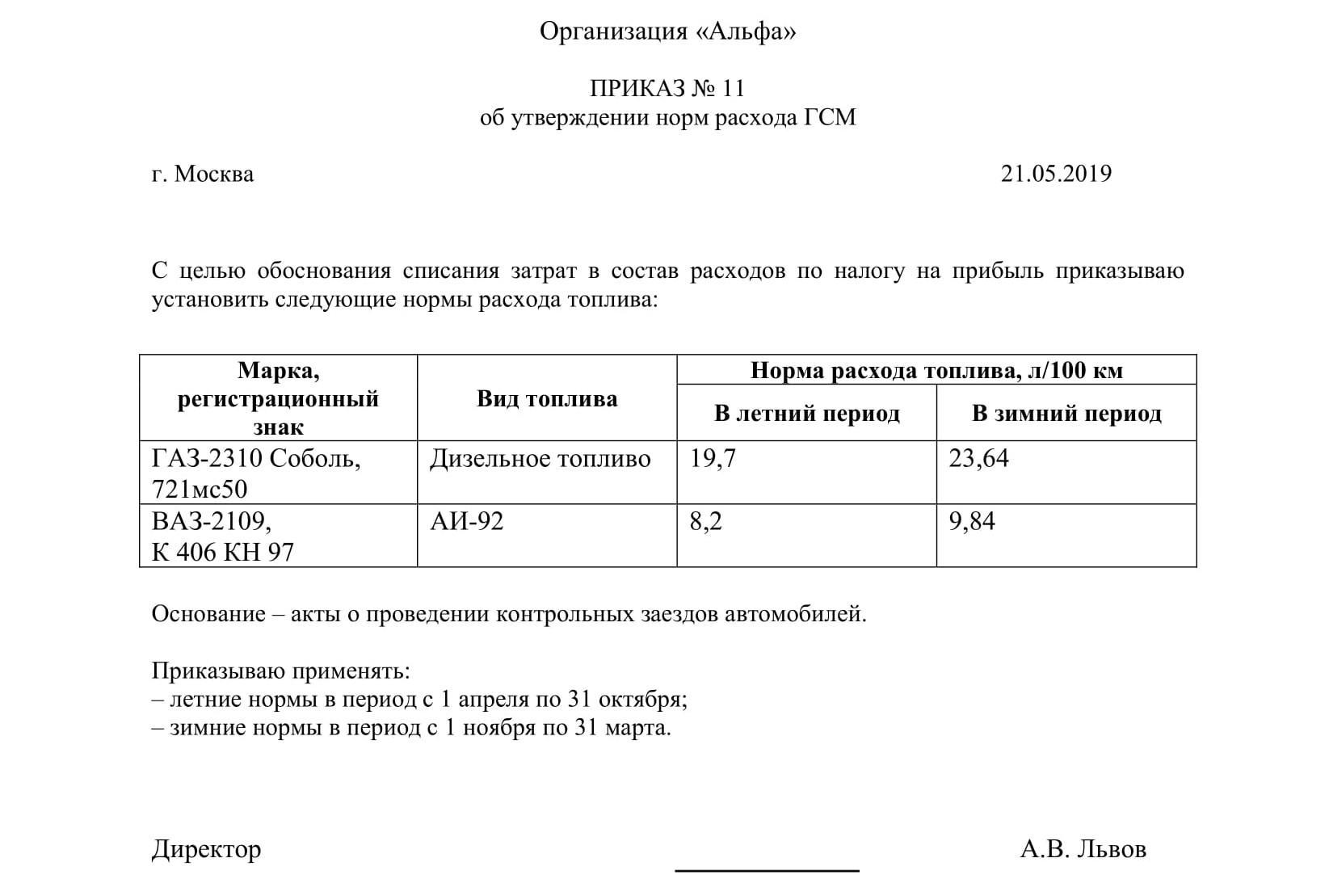

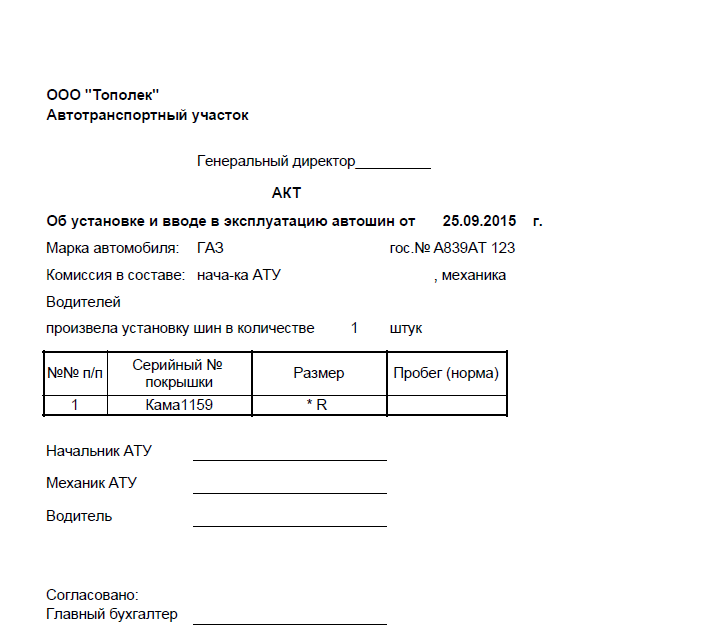

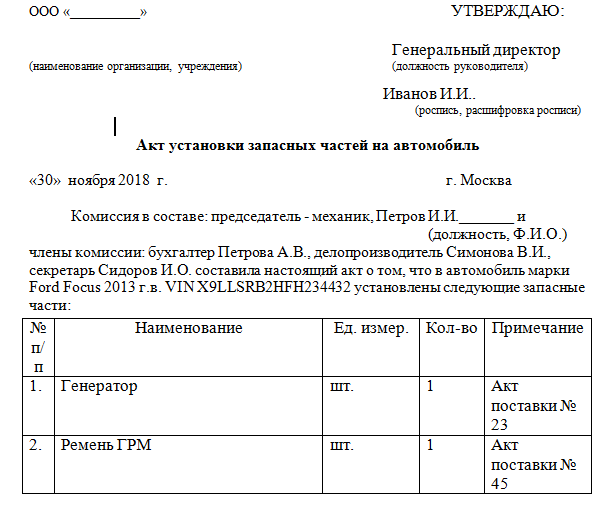

Образец акта на списание автошин в 2023 году

Многие организации в своей деятельности используют различные транспортные средства. К расходным материалам, которые нуждаются в частой замене, относятся шины. Но нельзя просто так снять старые покрышки и выбросить их. Они должны подвергаться правильной утилизации. Данная процедура должна сопровождаться соответствующим актом, который является документальным подтверждением данной процедуры.

Содержание

Toggle

Форма акта

Законодательство не обязывает использовать в этих целях какую-то специальную форму. Акт составляется в произвольном стиле, поэтому сюда можно внести любую информацию, касающуюся данного действия. Если на балансе компании находится большое количество техники, целесообразно разработать специальный бланк, который можно использовать каждый раз при списании шин.

Когда нужно утилизировать шины

На любом автотранспортном предприятии ведется журнал, в котором прописываются подробности эксплуатации покрышек. Здесь отмечаются такие сведения: дата начала использования, модель, другие данные. Это позволяет безошибочно контролировать движение шин в пределах организации.

Существуют определенные правила, которые определяют нормы эксплуатации автомобильных покрышек. С их учетом определяются сроки, в течение которых можно использовать шины. Кроме этого, определяется и физическое состояние покрышек. Здесь учитываются такие данные:

- внешняя деформация, к которой относятся пробои, порывы, отслоение каркаса;

- изменение форм и размеров покрышки или крепежных отверстий;

- отсутствие или повреждение крепежных болтов;

- высота протектора меньше необходимых показателей.

Если возникают подозрения в том, что шины стали непригодными для эксплуатации, руководитель компании назначает специалистов, которые должны провести соответствующую экспертизу.

Отчет о проверке позволяет определить, подлежат ли шины списанию, или их можно продолжать эксплуатировать.

Кто составляет акт утилизации шин в 2023 году?

Так как автомобильные покрышки несут четвертый класс опасности для окружающей среды, они подлежат правильной утилизации. Так, если шина пришла в негодность, она не может быть просто выброшена на свалку. Она должна быть утилизирована, что будет подтверждено соответствующим актом. Обычно автотранспортные организации не занимаются этим самостоятельно. Существуют специализированные компании, которые занимаются утилизацией покрышек. Именно к ним и обращаются компании, владеющие ненужными шинами.

Сначала транспортная организация составляет договор с фирмой, занимающейся переработкой шин. Нужно сказать, договор подтверждает только то, что стороны договорились между собой. А составленный акт является документальным подтверждением того, что шины действительно были утилизированы. После составления договора транспортная компания передает материалы, подлежащие уничтожению. Иногда бывают ситуации, когда компания, сдающая покрышки для утилизации, получает с этого процесса определенный доход. Этот факт обязательно должен отобразиться в акте.

Иногда бывают ситуации, когда компания, сдающая покрышки для утилизации, получает с этого процесса определенный доход. Этот факт обязательно должен отобразиться в акте.

(Видео: «Куда сдать шины на утилизацию»)

Заполнением документа занимаются члены специально созданной комиссии, которая и выполняет утилизацию шин. Что касается конкретного человека, чьей рукой будут вноситься сведения, то здесь нет принципиальной разницы. Это может быть рядовой член комиссии или ее председатель. Ответственные лица обязательно должны присутствовать при этом процессе. После утилизации данный факт фиксируется при помощи акта. В составе данной группы обычно присутствуют сотрудники различных структурных подразделений. По сути, главная задача комиссии заключается в том, чтобы подтвердить утилизацию опасных материалов.

После утилизации данный факт фиксируется при помощи акта. В составе данной группы обычно присутствуют сотрудники различных структурных подразделений. По сути, главная задача комиссии заключается в том, чтобы подтвердить утилизацию опасных материалов.

Если речь идет о компании, которая специализируется на утилизации шин, то при помощи этого акта она докажет, что выполнила свои обязанности, указанные в договоре. Что касается компании-заказчика, то для нее этот акт станет основанием списания материальных ценностей. Акт обязательно становится частью бухгалтерского учета.

Инструкция по заполнению акта

Как уже было сказано, компаниям разрешено разрабатывать индивидуальный шаблон, который будет использоваться в данных ситуациях. Также разрешена свободная форма заполнения. Несмотря на то, что здесь нет каких-то строгих требований, все-таки рекомендуется придерживаться определенных правил составления подобных документов.

Как и любой другой официальный документ, этот акт должен иметь так называемую «шапку». В ней указывается название компании, при необходимости отмечается конкретное структурное подразделение. Далее нужно указать, на каком основании происходит утилизация, соответственно, и оформляется данный акт. Например, это может быть распоряжение руководителя или приказ. Отмечаются его реквизиты. Название самого акта, в котором должна отображаться суть его составления. Место и дата оформления документа. Далее идет основная часть, в которой должны присутствовать такие сведения:

В ней указывается название компании, при необходимости отмечается конкретное структурное подразделение. Далее нужно указать, на каком основании происходит утилизация, соответственно, и оформляется данный акт. Например, это может быть распоряжение руководителя или приказ. Отмечаются его реквизиты. Название самого акта, в котором должна отображаться суть его составления. Место и дата оформления документа. Далее идет основная часть, в которой должны присутствовать такие сведения:

- отмечаются члены комиссии и должности каждого из них;

- подробно описываются шины, подлежащие утилизации. Здесь должны присутствовать марка, дата выпуска, заводской номер, пробег, эксплуатационные нормы. Если список покрышек достаточно большой, для указания данных сведений рекомендуется использовать таблицу;

- подводится итог общего количества шин, подлежащих утилизации.

Стоит отметить, это лишь основные сведения, которые должны присутствовать в документе. В зависимости от различных обстоятельств документ может дополняться и другой информацией. Например, если организация занимается утилизацией не самостоятельно, так и нужно указать, что шины переданы специальной компании. При этом отмечаются сведения о договоре, который заключается между сторонами. Нелишним будет указать, какой конкретно способ использовался для утилизации покрышек. Если после утилизации компания получила какую-то прибыль, это необходимо отобразить в акте. Причем указывается сумма, которая была получена.

Например, если организация занимается утилизацией не самостоятельно, так и нужно указать, что шины переданы специальной компании. При этом отмечаются сведения о договоре, который заключается между сторонами. Нелишним будет указать, какой конкретно способ использовался для утилизации покрышек. Если после утилизации компания получила какую-то прибыль, это необходимо отобразить в акте. Причем указывается сумма, которая была получена.

Завершающим этапом заполнения документа является проставление автографов всеми членами комиссии. Указываются их должности, проставляются подписи с расшифровками. Последним документ должен подписать председатель комиссии. Своими автографами члены комиссии подтверждают, что в документе указаны достоверные сведения. При отсутствии хотя бы одной подписи акт признается недействительным. На основании акта бухгалтерские работники делают в бухучете необходимые заметки. После этого документ хранится в компании не менее пяти лет.

Если в документе была допущена ошибка, оставлять ее нельзя. Ведь это может стать причиной проблем в будущем. Конечно, можно приступить к заполнению второго документа. Хотя многие исправляют ошибку, используя стандартный алгоритм действий:

Ведь это может стать причиной проблем в будущем. Конечно, можно приступить к заполнению второго документа. Хотя многие исправляют ошибку, используя стандартный алгоритм действий:

- неправильные сведения перечеркиваются одной полосой;

- рядом указывается правильная информация;

- делается надпись «Исправленному верить»;

- исправления подтверждаются автографами всех членов комиссии.

Образец акта на списание автошин

Скачать бланк и образец

- Бланк

- Образец

3

2

голоса

Рейтинг статьи

Что нужно знать о списании расходов на авто

Первоначально это сообщение было опубликовано 13 января 2015 г. и обновлено за 2016 налоговый год 4 января 2017 г. и за 2018 налоговый год 15 февраля 2019 г.

Теперь, когда вы начали свой бизнес, вы слышали, что можете списывать расходы на авто. Итак, вы готовы купить этот роскошный спортивный автомобиль и списать расходы на поездки по городу по делам? Ну, держи свою лошадиную силу. Как и в большинстве вопросов, связанных с налогами, это не так просто.

Итак, вы готовы купить этот роскошный спортивный автомобиль и списать расходы на поездки по городу по делам? Ну, держи свою лошадиную силу. Как и в большинстве вопросов, связанных с налогами, это не так просто.

Связано: Что нужно знать о вычете начальных расходов

Что нужно знать о списании расходов на авто

Есть несколько вещей, о которых вам нужно помнить, прежде чем вы начнете списывать пробег, чтобы забрать свою химчистку.

Отделите служебный пробег от личного

Первое, что вам нужно сделать, это разделить пробег между деловыми и личными целями. Вы не можете вычесть расходы, связанные с личным пробегом . Так что попытка списать эту поездку в химчистку обречена на провал.

Выберите стандартную ставку пробега или метод фактических расходов

Далее вам нужно определить метод, который вы будете использовать для определения суммы вашего вычета. Вы можете выбрать метод стандартного расчета пробега или метод фактических расходов .

Как отмечает Стивен Фишман: «Большинство людей используют стандартную норму пробега, потому что это легче и проще. Все, что вам нужно сделать, — это отслеживать свой деловой пробег и вычитать установленную сумму за каждую деловую милю. Метод фактических расходов является более сложным и трудоемким. Помимо отслеживания пробега, вы также должны отслеживать, сколько вы тратите на бензин и другие расходы на автомобиль».

Если вы подходите для использования обоих методов, вы можете рассчитать свой вычет в обоих направлениях, прежде чем выбрать метод, чтобы увидеть, какой из них дает вам больший вычет. Давайте посмотрим на разницу между двумя методами.

Вариант 1: Стандартный тариф на пробег

При любом методе вы должны вести учет пробега. Приложения могут упростить отслеживание пробега, но даже если вы хотите сделать это вручную, обязательно запишите:

- дату поездки

- имя клиента

- сколько миль вы проехали, чтобы встретиться или выполнить работу для клиента

Вот как вы рассчитываете свой вычет с помощью стандартного метода расчета миль: ). Текущая стандартная ставка за милю составляет 54,5 цента за милю. Однако не запоминайте эту сумму — нормы пробега меняются время от времени, часто ежегодно.

Текущая стандартная ставка за милю составляет 54,5 цента за милю. Однако не запоминайте эту сумму — нормы пробега меняются время от времени, часто ежегодно.

Например: 25 000 миль x 54,5 цента за милю = 13 600 долларов ежегодного вычета

Возьмите сумму, рассчитанную на предыдущем шаге, и прибавьте ее к коммерческим процентам по автокредиту, государственным и местным налогам на недвижимость, платным сборам и парковке, которые вы понесли в течение года.

Вариант 2: метод фактических расходов

В методе фактических расходов вы можете вычесть фактические суммы, которые вы потратили, связанные с деловым пробегом, который вы совершили. Вот виды расходов, которые вы можете вычесть:

- бензин и масло

- ремонт, техническое обслуживание и шины

- лизинг и арендная плата

- автомойки (Есть некоторые ограничения на оплату услуг вашего ребенка, но это тема для другого поста.)

- стоимость хранения вашего автомобиля в гараже

- сборы за парковку

- лицензионные и регистрационные сборы

- страховые взносы

- амортизация

90 041 дорожные сборы

Вот как вы рассчитываете свой вычет с помощью метода фактических расходов:

Подсчитав общую сумму расходов на автомобиль, определите количество деловых миль, пройденных в течение года.

Разделите общую сумму расходов на транспортное средство на общее количество миль, пройденных транспортным средством в течение года.

Например: 10 000 долларов США на расходы на транспортное средство / 25 000 миль пробега в 2018 году = 0,40

Возьмите этот процент и умножьте его на фактическую сумму расходов, понесенных в течение года.

Например: 10 000 долларов США на расходы на транспортное средство x 0,40 = 4 000 долларов США

Довольно просто, да? Ну, есть и другие соображения. Например, независимо от того, какой метод вы выберете, вы также можете вычесть коммерческую часть процентов по автокредиту, государственные и местные налоги на недвижимость, плату за парковку и дорожные сборы.

Связано с: Расчет налогов для самозанятых

Аренда транспортного средства

Это все хорошо, если вы владеете автомобилем или грузовиком, но как насчет лизинга транспортного средства?

Вы можете вычесть стоимость аренды с некоторыми ограничениями.

Вы можете вычесть часть каждого арендного платежа, которая предназначена для использования автомобиля в деловых или рабочих целях. Однако часть арендной платы, используемая для поездок на работу или для личного пользования, не подлежит вычету.

Кроме того, вам, возможно, придется внести авансовые платежи в рамках вашего договора аренды. Эти авансовые платежи должны быть распределены на весь период, поэтому вы можете вычесть только ту часть авансового платежа, которая относится к текущему году.

Можете ли вы вычесть стоимость проезда на работу?

Хорошо, допустим, у вас есть постоянная работа, а не бизнес. Можно ли вычесть расходы на проезд от дома до работы и обратно? К сожалению нет. Однако есть исключения.

Например, если у вас есть временное место работы за пределами мегаполиса, где вы живете, расходы на это место подлежат вычету. Обратите внимание на термин «за пределами» — вы не можете вычесть свои расходы, если поездка осуществляется в пределах вашего города.

Ваши ежедневные транспортные расходы могут быть вычтены, если:

- У вас есть одно или несколько мест вне дома, где вы регулярно работаете.

- Ваш дом является вашим основным местом работы, и вы регулярно перемещаетесь между ним и другим местом вашего бизнеса, например филиалом или другим магазином, даже если работа носит временный характер и независимо от расстояния.

Кроме того, если вы работаете неполный рабочий день, вы не можете вычесть расходы на дорогу от дома до места работы.

Что, если вы повесите на машину табличку о собственном бизнесе и, если вы работаете, поедете на ней в офис своего работодателя? Можете ли вы вычесть свой пробег сейчас, потому что вы рекламируете бизнес? Нет, вы все еще ездите на работу. (Однако вы можете вычесть стоимость вывески как расходы на рекламу.)

Вычеты, связанные с автомобилем, могут значительно сэкономить на налогах, но вы должны соблюдать правила. Не бойтесь обратиться к бухгалтеру за советом по вычету расходов на авто.

Вышеприведенный контент не следует рассматривать как юридическую или налоговую консультацию. Всегда консультируйтесь с адвокатом или налоговым специалистом относительно вашей конкретной правовой или налоговой ситуации.

Используемые продукты

· Чтение через 1 мин.

Домены

Узнать больше

Вычитается ли налог на ремонт автомобилей для малого бизнеса? (Обязательно к прочтению!!) —

Когда вы владелец малого бизнеса, каждая копейка имеет значение. Поэтому, когда что-то пойдет не так с вашим бизнес-автомобилем, важно знать, облагается ли ремонт налогом.

К сожалению, ответ не всегда однозначен. В этом сообщении блога мы рассмотрим «Облагается ли налогом ремонт автомобилей для малого бизнеса?» Фото Кредит www.pixels.com

Содержание

Облагаются ли малые предприятия налогом на ремонт автомобилей?

Да. Ремонт автомобилей может быть освобожден от налогов для малого бизнеса.

Ремонт автомобилей может быть освобожден от налогов для малого бизнеса.

Согласно IRS, «Если вы используете свой автомобиль только для бизнеса, вы можете вычесть все операционные расходы. Если вы используете его как в деловых, так и в личных целях, вы, как правило, можете вычесть только ту часть, которая используется в коммерческих целях».

Это означает, что если вы в основном используете свой автомобиль в служебных целях, вы можете вычесть большую часть или все расходы на его ремонт.

Однако, если вы используете свой Автомобиль как в служебных, так и в личных целях, вы можете вычесть только ту часть расходов на ремонт, которые были понесены для служебного использования.

Например, если вам пришлось заменить шины вашего автомобиля, потому что они износились во время поездок к клиентам и обратно, вы можете вычесть всю стоимость шин как коммерческие расходы.

Но если вы также использовали свой Автомобиль в личных целях, а также для бизнеса, вы сможете вычесть только часть стоимости.

При заявлении расходов на ремонт автомобиля в качестве вычета из бизнеса важно вести подробные записи о том, когда и почему был произведен ремонт.

IRS может потребовать от вас предоставить документацию, чтобы получить вычет.

Ремонт автомобилей может быть значительным расходом для малого бизнеса, но при тщательном ведении учета он также может быть ценным налоговым вычетом.

Как заявить о ремонте автомобиля как о бизнес-расходе

Чтобы заявить о ремонте автомобиля как о бизнес-расходе, убедитесь, что вы отслеживаете свои расходы в течение года и вычитаете общую годовую сумму как расход в своей налоговой декларации.

Если вы являетесь индивидуальным предпринимателем, вы можете вычесть эти расходы из формы Schedule C , которую вы подаете вместе с формой налоговой декларации 1040 .

Если вы являетесь корпорацией S, вы вычтете эту сумму из формы 1120S.

Владельцы полного товарищества заявят об этом в форме 1065 в качестве расходов

Владельцы C Corp вычтут эту сумму в форме 1120.

В чем разница между личным и служебным использованием транспортного средства?

Когда дело доходит до транспортных средств, существует большая разница между личным и служебным использованием. Ремонт и техническое обслуживание автомобиля считаются коммерческими расходами, если транспортное средство используется преимущественно в служебных целях.

Это означает, что такие вещи, как замена масла, новые шины и даже несчастные случаи, могут быть списаны как коммерческие расходы. Однако, если транспортное средство используется преимущественно в личных целях, то эти же расходы не подлежат налогообложению.

Основным исключением из этого правила является использование транспортного средства как в личных, так и в служебных целях. В этом случае физическое лицо может вычесть только процент расходов, связанных с использованием в коммерческих целях.

Например, если человек проезжает на своем автомобиле 100 миль в неделю и 50 из этих миль используются в деловых целях , он может вычесть половину общих расходов на эксплуатацию автомобиля за эту неделю.

Независимо от того, используете ли вы свой автомобиль в личных или деловых целях, важно отслеживать пробег и расходы, чтобы воспользоваться любыми потенциальными налоговыми вычетами.

Примеры ремонта транспортных средств, которые могут быть заявлены как коммерческие расходы

Как владелец бизнеса, вы можете заявить о ремонте различных автомобилей в качестве коммерческих расходов на свои налоги. Например, если вы используете свой автомобиль в служебных целях, вы можете вычесть стоимость ремонта, необходимого для поддержания автомобиля в рабочем состоянии.

Вот несколько примеров ремонта автомобиля, который вы можете указать в своей налоговой декларации.

- Замена масла

- Настройка

- Новые шины.

- Новые тормоза

- Воздушные фильтры

- Стеклоочистители и жидкость

- Замена аккумулятора

- Обслуживание системы охлаждающей жидкости

- Балансировка и вращение шин и колес

- Плановое техническое обслуживание

Утверждая, что эти затраты относятся к деловым расходам, вы можете сэкономить на налогах.

Советы по учету расходов на автомобиль в течение года

Любой владелец автомобиля бизнес-класса знает, что владение автомобилем сопряжено со значительными расходами.

От замены бензина и масла до ремонта и страховки бывает сложно отслеживать все расходы в течение года. Тем не менее, есть несколько простых советов, которые могут немного облегчить отслеживание расходов на автомобиль.

Сначала создайте специальную папку или электронную таблицу, в которой можно хранить все квитанции и счета, связанные с автомобилем. Это позволит легко увидеть, сколько вы тратите на бензин, ремонт и другие расходы, связанные с автомобилем, в течение года.

Если вы предпочитаете, вы можете использовать одну кредитную карту только для оплаты транспортных расходов, а затем использовать ее в конце года, чтобы разделить расходы на топливо, ремонт и другие транспортные расходы.

Другим вариантом является использование бухгалтерского программного обеспечения для малого бизнеса, такого как quickbooks, для отслеживания всех расходов вашего малого бизнеса.

Кроме того, следите за всеми расходами, связанными с бизнесом, поскольку они могут не облагаться налогом.

Следуя этим простым советам, вы сможете лучше отслеживать расходы на автомобиль в течение всего года.

Что делать, если вы проходите проверку со стороны IRS

Большинство людей боятся самой мысли о том, что вас может проверить IRS. Тем не менее, есть несколько вещей, которые вы можете сделать, чтобы процесс прошел более гладко. Во-первых, убедитесь, что у вас есть все документы в порядке.

Сюда входят квитанции о ремонте, выписки по кредитным картам, банковские выписки и любые другие записи, которые покажут, сколько денег вы потратили.

Во-вторых, будьте готовы ответить на вопросы о ваших доходах и расходах. Аудитор IRS захочет узнать, используете ли вы свое транспортное средство для бизнеса и какой процент ваших деловых поездок связан с работой по сравнению с личным использованием.

Они могут запросить подтверждение того, что вы используете свое транспортное средство в коммерческих целях, например журнал пробега.

Наконец, не бойтесь просить о помощи, если она вам нужна. Если вы не знаете, как ответить на вопрос, или вам нужна дополнительная информация, обратитесь за разъяснениями к аудитору. Следуя этим советам, вы сможете свести к минимуму стресс от аудита IRS.

Заключительные мысли

Все мы знаем, что ремонт автомобиля может быть болезненным, но если вы владеете малым бизнесом, он также может не облагаться налогом, что поможет уменьшить часть боли.

Вот как это работает: если вы используете свой автомобиль в служебных целях, вы можете вычесть стоимость ремонта и технического обслуживания из ваших налогов.

Это включает в себя как обычные расходы, такие как замена масла, так и непредвиденный ремонт, например, новый двигатель.

Чтобы претендовать на этот вычет, вам необходимо вести точный учет ваших транспортных расходов, связанных с работой.

Так что перед следующей заменой масла не забудьте сохранить квитанции.

Ремонт автомобиля, возможно, не доставляет удовольствия, но, по крайней мере, он может сэкономить вам немного денег на уплате налогов.

Лучше использовать профессиональный компрессор. Те манометры, что установлены на недорогих компрессорах, часто врут.

Лучше использовать профессиональный компрессор. Те манометры, что установлены на недорогих компрессорах, часто врут. Вместе с «осанкой» у машины автоматически исправилась и «поступь».

Вместе с «осанкой» у машины автоматически исправилась и «поступь». Отчет о проверке позволяет определить, подлежат ли шины списанию, или их можно продолжать эксплуатировать.

Отчет о проверке позволяет определить, подлежат ли шины списанию, или их можно продолжать эксплуатировать.