Содержание

Какое масло заливать?

Масло Лукойл в иномарку? (я бы не залил)

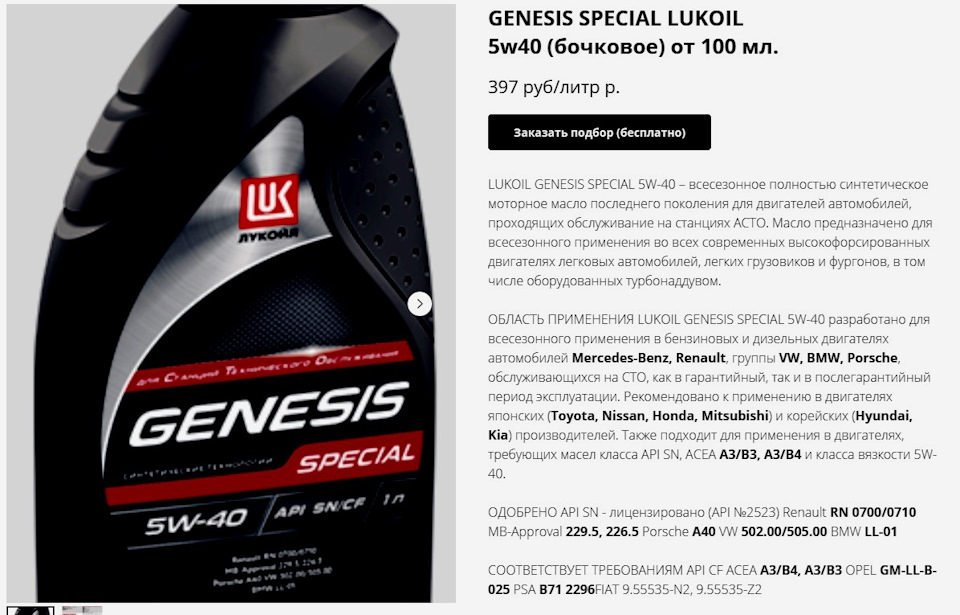

Допуски (одобрения) автопроизводителей и сертификация мировых отраслевых организа- ций (API, ACEA и др.) – лучшее свидетельство качества масел ЛУКОЙЛ.

1 — Смазочные материалы ЛУКОЙЛ имеют одобрения ведущих мировых авто- производителей – Mercedes-Benz, BMW, Volkswagen, Ford, Renault и т.д. Для получения одобрений продукты проходят лабораторные, стендовые и полевые испытания, производятся замеры показателей, как нового, так и отработанного масла и, если резуль- таты тестов не вписываются в рамки требований, одобрение не выдается.

2 — GENESIS – первое российское масло, которое заливается в двигатели инома- рок на российских и зарубежных сборочных конвейерах.

3 — Крупнейшие сетевые автодилеры, такие как РОЛЬФ, КлючАвто, Автоспеццентр, Автомир, Mercedes-Benz (Москва), заливают масла ЛУКОЙЛ при проведении ТО гарантийных иномарок (Mercedes, Toyota, Lexus, Land Rover, KIA, Hyundai и др. ).

).

4 — Масла ЛУКОЙЛ заливаются на конвейерах крупнейших автосборочных предприятий – Volkswagen (Калуга), Ford (Елабуга), MAN (Санкт-Петербург), Renault (Тольятти), General Motors, и др.

5 — Многие автопроизводители имеют масла под собственными торговыми марками – «оригинальные масла», но они не производят их самостоятельно, а заказывают у крупнейших производителей смазочных материалов. Выбор осуществляется по результатам много- ступенчатой системы отбора, оценки качества продукции и проведения тестов. ЛУКОЙЛ является изготовителем масел под брендами GM, Motrio (Renault), Eurorepar (Peugeot, Citroën и DS), Subaru, CNH (Iveco), SsangYong, Chery, UAZ и ряда других.

ЛУКОЙЛ производит автомобильные масла в 8 странах – Финляндии, Австрии, Румынии, Турции, Казахстане и России. Автомобильные и индустриальные масла ЛУКОЙЛ поставляются в 40 стран мира. Качество совре- менных продуктов ЛУКОЙЛ характеризует тот факт, что в Европе российский бренд вошел в пятерку постав- щиков масел первой заливки для заводов немецких автоконцернов.

ЛУКОЙЛ одна из немногих масляных компаний, которая производит собственные базовые масла групп I («минеральное»), II и III+ («гидрокрекинг-синтетика») по классификации API.

Мне масло иностранного производства,“русского”не надо! (оно плохого качества).

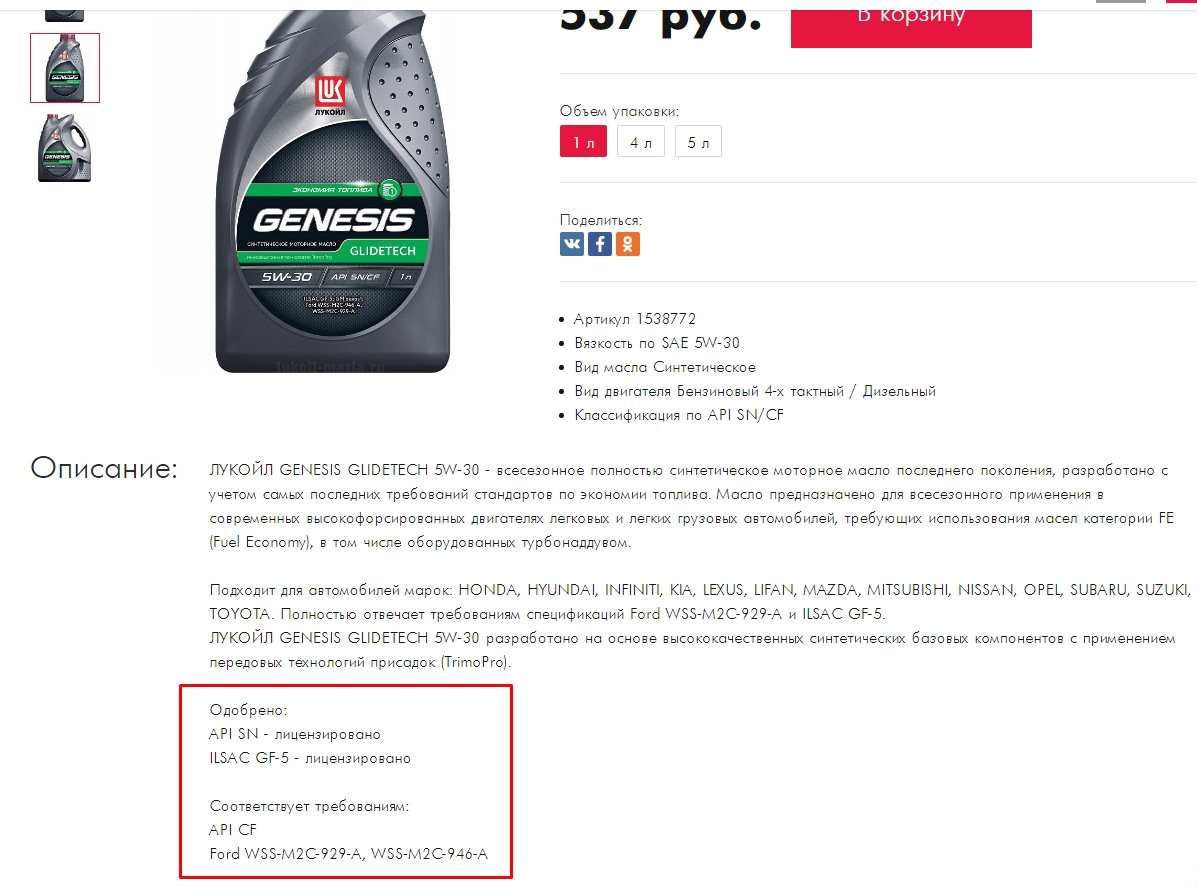

Масло состоит из 2-х компонентов – базового масла и пакета присадок. Они и определяют качество продукта и уровень свойств. ЛУКОЙЛ использует собственные базовые масла не только для производства своей продукции, но и является их крупнейшим экспортером на зарубежные рынки. Не все масляные компании производят собственные базовые масла, многие закупают. Поэтому, покупая готовое масло другого производителя, Вы можете все равно купить продукт на основе базовых масел ЛУКОЙЛ. Можно согласиться с тем, что в России еще нет производителей высокотехнологичных пакетов присадок, поэтому ЛУКОЙЛ использует пакеты ведущих мировых производителей. В частности, моторные масла ЛУКОЙЛ GENESIS включают присадки концерна Infineum, образованного как совместное предприятие Mobil и Shell.

Российские заводы ЛУКОЙЛ успешно прошли аудиты концернов DAIMLER (Mercedes), Renault-Nissan- Mitsubishi, Ford и Volkswagen.

Производство и фасовка ведется на автоматических линиях, что сводит к минимуму влияние человеческого фактора. На каждом этапе производства продукция проходит лабораторные тесты.

ЛУКОЙЛ – это масло среднего качества и не подходит для хороших (новых, импортных) машин.

Завод смазочных материалов в г. Перми является одним из самых современных в Европе в плане техниче- ского оснащения. Производственная площадка успешно прошла аудиты мировых автоконцернов, включая Renault-Nissan-Mitsubishi, Volkswagen, Ford, Daimler.

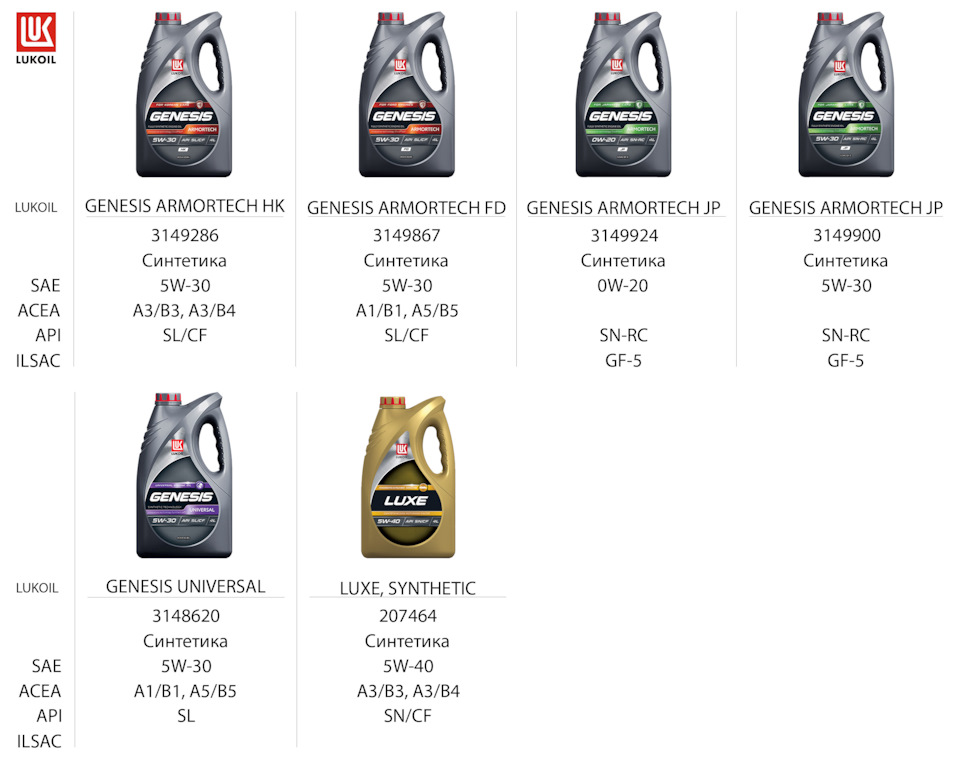

Портфель моторных масел ЛУКОЙЛ адаптирован к российским условиям эксплуатации и включает в себя 5 линеек для каждого сегмента автопарка страны.

Негативное восприятие российских масел сложилось еще в 90-е годы. Во многом это связано с тем, что в тот период на рынке было много поддельной продукции. С 2008 г. канистры ЛУКОЙЛ подделать невозможно, они имеют они выпускаются на оборудовании, не имеющем аналогов, и имеют уникальный комплекс защиты от копирования:

С 2008 г. канистры ЛУКОЙЛ подделать невозможно, они имеют они выпускаются на оборудовании, не имеющем аналогов, и имеют уникальный комплекс защиты от копирования:

-

Канистра изготовлена из современных материалов, с учетом эргономики, и имеет несколько степеней защиты от подделок.

-

Стенки канистры трехслойные с вплавляемой полимерной этикеткой (технология IML — in mould labelling) и нанесенным на нее лазерным кодом, обозначающим время и дату фактического производства масла. Вплавляемая этикетка на лицевой стороне канистры, составляющая единое целое с поверхностью пла- стиковой тары, используется исключительно ЛУКОЙЛом. Остальные производители масел применяют бумажные этикетки.

-

В стенки горловины впаяна алюминиевая фольга, исключающая повторную герметичную фасовку исполь- зованной канистры.

-

Впервые в России и впервые в мире в области производства упаковки моторного масла применена бипо- лимерная двухцветная рельефная крышка.

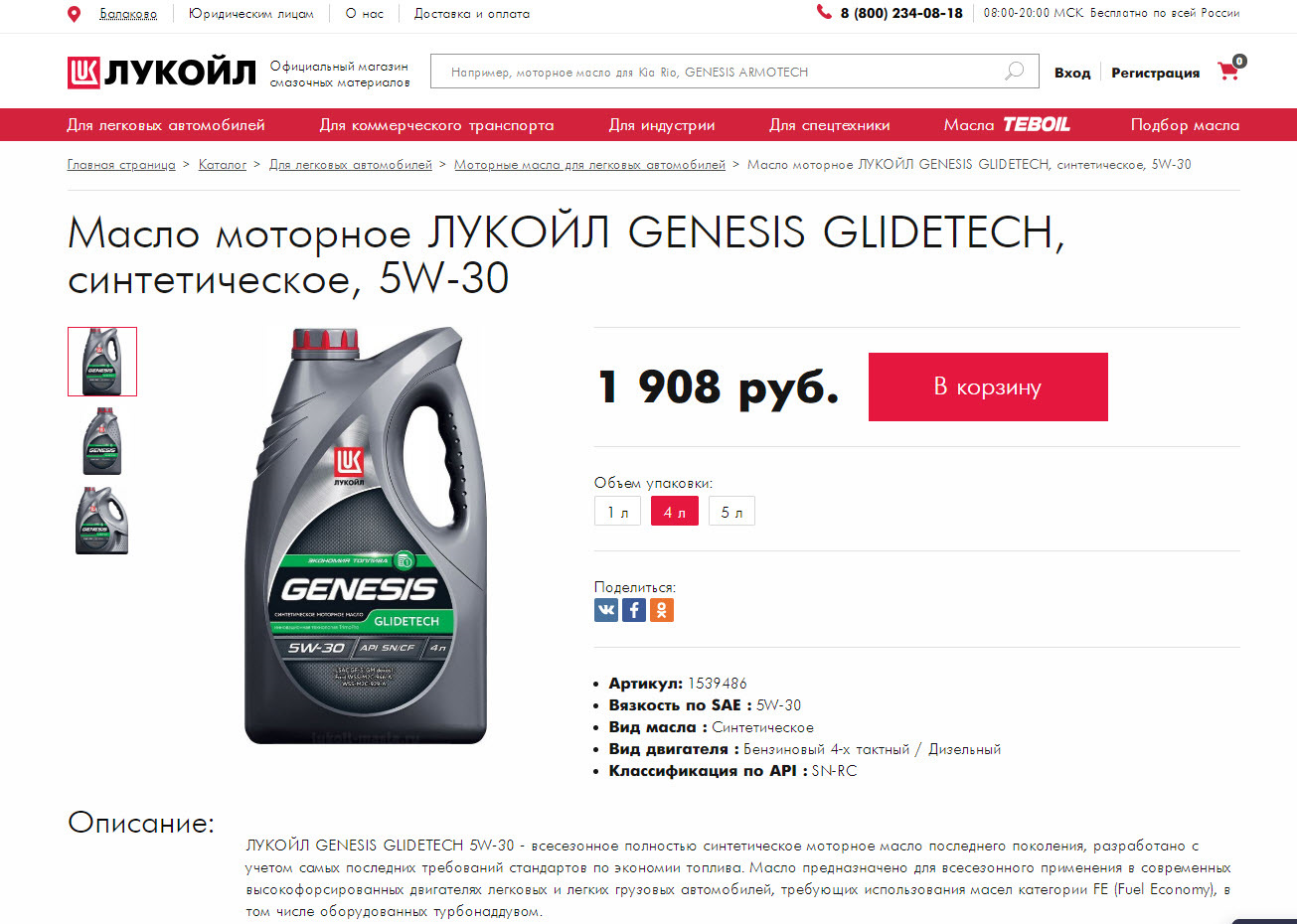

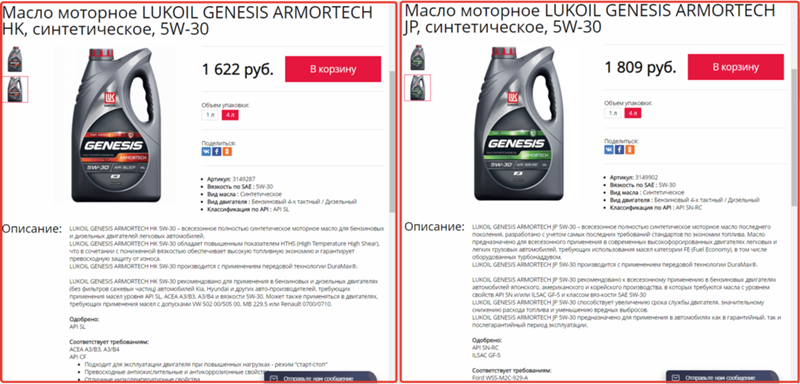

Масло ЛУКОЙЛ сопоставимо по цене с импортными маслами.

Необходимо сравнить аналогичные продукты:

— Класс вязкости по SAE.

— Допуски производителей оборудования.

— Уровень эксплуатационных свойств по API/ACEA.

Довольно часто сравнивают синтетику ЛУКОЙЛ с полусинтетикой зарубежного бренда. Полусинтетика ЛУКОЙЛ стоит дешевле. Также часто сравнивают масла без официальных одобрений с полностью одобренными мас- лами ЛУКОЙЛ. За каждым официальным одобрением стоит год-два дорогостоящих лабораторных и моторных испытаний, обеспечивающих гарантию качества масла. Популярные импортные марки сегодня «эксплуатируют» популярность своих брендов, формировавшуюся многими десятилетиями. Как правило, рецептуры современ- ных масел ЛУКОЙЛ в испытаниях показывают более высокие результаты, чем зарубежные аналоги.

Мне нравится «погонять», какое масло залить?

При таких режимах и на двигатель, и на масло приходится повышенная нагрузка, и оно должно обладать запасом эксплуатационных свойств, чтобы продолжать защищать двигатель от износа. Также стоит учесть состояние самого мотора. Если он исправен, то необходимо строго придерживаться рекомендаций произво- дителя, несмотря на более жесткий режим эксплуатации. Масла ЛУКОЙЛ GENESIS имеют повышенный запас рабочих свойств и более устойчивы к окислению, чем большинство представленных на рынке аналогов. Эти характеристики позволяют маслам «работать» даже в самых жестких условиях эксплуатации.

Также стоит учесть состояние самого мотора. Если он исправен, то необходимо строго придерживаться рекомендаций произво- дителя, несмотря на более жесткий режим эксплуатации. Масла ЛУКОЙЛ GENESIS имеют повышенный запас рабочих свойств и более устойчивы к окислению, чем большинство представленных на рынке аналогов. Эти характеристики позволяют маслам «работать» даже в самых жестких условиях эксплуатации.

Мне сказали, что импортные масла нужно менять реже. В результате я экономлю свои средства.Важно не то, в какой стране произведено масло, а его рабочие характеристики. Кроме того, интервал замены масла указан в сервисной книжке автомобиля и зависит от условий его эксплуатации. Ни один производитель смазочных материалов не вправе устанавливать интервал замены масла – это определяет только производитель оборудования.

Например: производитель Hyundai установил интервал 15000 км (или 1 раз в год) для нормальных условий эксплуатации. В то же время на сайте https://www. hyundai.ru/service/maintenance указаны рекомендации для тяжелых условий эксплуатации – 7500 км или 6 месяцев. Тяжелыми условиями Hyundai считает:

hyundai.ru/service/maintenance указаны рекомендации для тяжелых условий эксплуатации – 7500 км или 6 месяцев. Тяжелыми условиями Hyundai считает:

-

движение при сильной запыленности окружающего воздуха;

-

движение по ухабистым и/или залитым водой дорогам, по холмистой или горной местности;

-

эксплуатация при среднемесячной температуре окружающего воздуха ниже — 30°С и/или выше + 30°С;

-

эксплуатация с длительными периодами работы двигателя на холостом ходу и/или поездками на небольшие расстояния при низких температурах окружающего воздуха;

-

движение с частным интенсивным торможением;

-

буксировка прицепа;

-

эксплуатация в режиме такси, прокатного автомобиля или используемого в любых коммерческих целях;

-

эксплуатация при условии более 50 % времени работы двигателя в режиме холостого хода;

-

эксплуатация при условии более 50 % времени в режиме движения со скоростью более 120 км/ч;

-

эксплуатация в качестве транспортного средства специальных и оперативных служб таких как: (включая, но не ограничиваясь) милиция, служба спасения, скорая медицинская помощь, аварийные службы и т.

п.

п.

На срок работы масла влияет и качество топлива, в основном содержание серы. В топливе класса ЕВРО-4 в 5 раз больше серы, чем в ЕВРО-5. Это значит, что при его сгорании образуется в 5 раз больше кислотных продуктов сгорания серы. А количество нейтрализующих присадок в масле ограничено. Чем больше серы в топливе, и чем больше его расход, тем чаще следует менять масло. Иначе, сэкономив на интервале замены, можно погубить двигатель.

Масла ЛУКОЙЛ прошли моторные тесты и рассчитаны на весь межсервисный интервал, указанный авто- производителем. А повышенное щелочное число продуктов серии GENESIS обеспечитвает более надежную защиту от последствий использования сернистого топлива.

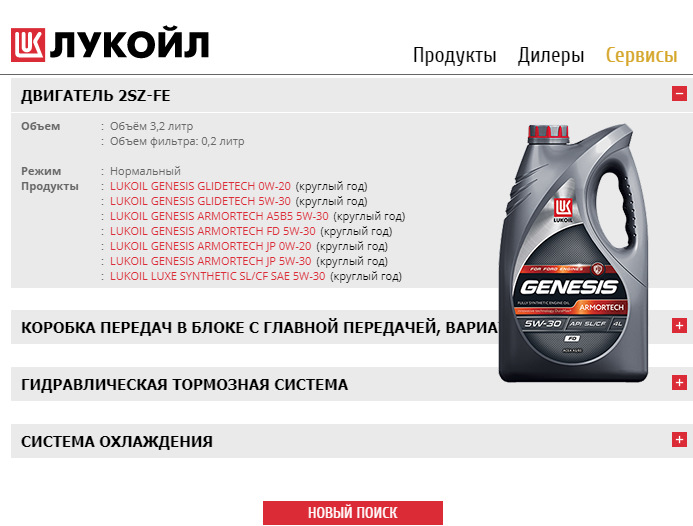

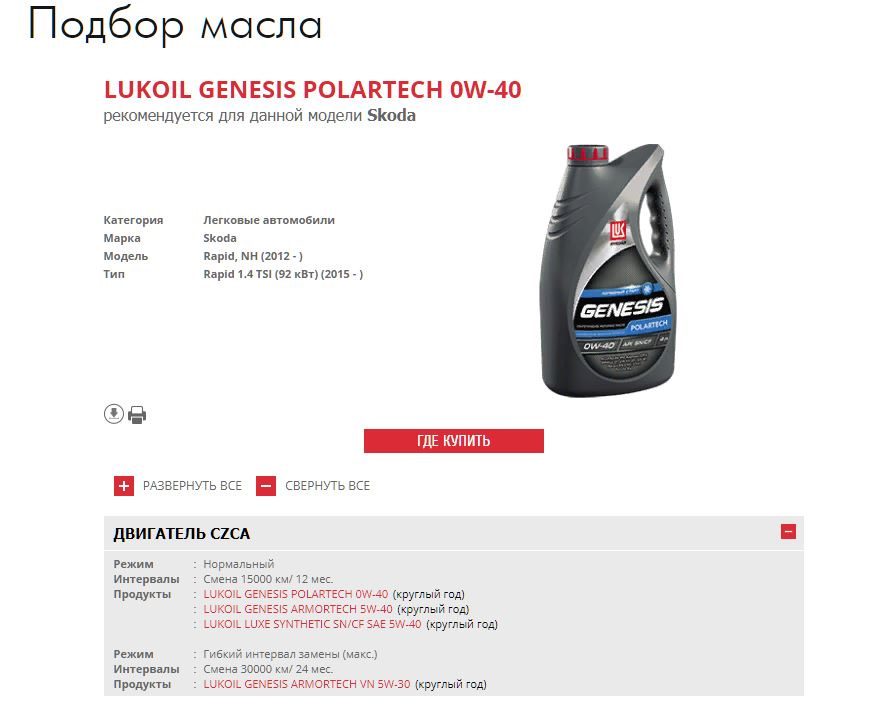

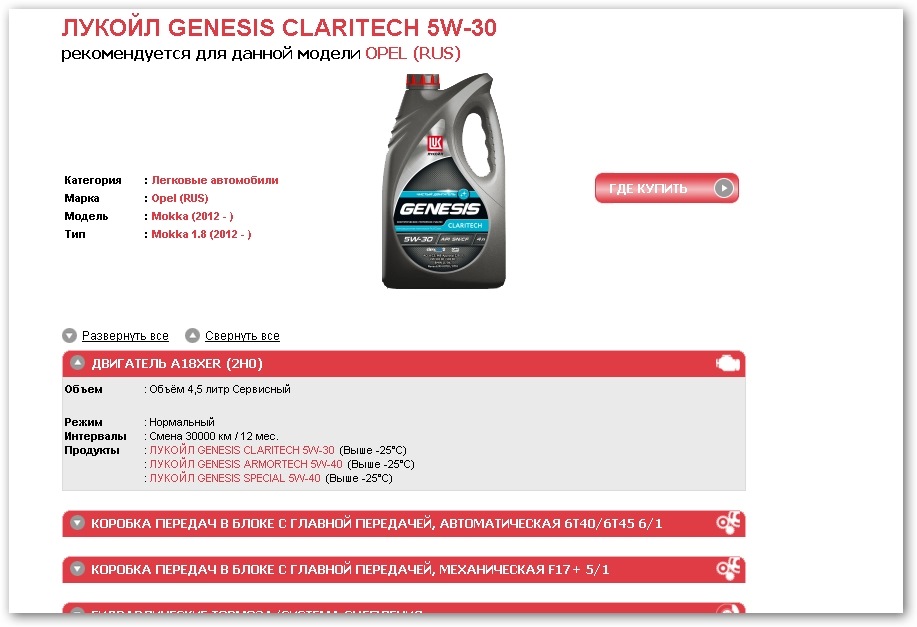

Какое масло залить в мой автомобиль?

Масло необходимо выбирать на основании требований, указанных в руководстве по эксплуатации на авто- мобиля. Масла отличаются: видом, вязкостью и характеристиками. Продукция ЛУКОЙЛ имеет одобрения ведущих автопроизводителей и подходят для любого автомобиля.

Давайте подберем Вам масло по таблице применяемости.

Давайте подберем Вам масло по таблице применяемости.

Большой расход масла. Масло горит.

Если масло подобрано правильно, то, как правило, его расход связан с технической проблемой: не затянут до конца масляный фильтр или сливная пробка (проблема исчезает после процедуры замены масла), под- текание масла через прокладки, износ маслосъемных колпачков, износ деталей ЦПГ (не исчезает при замене масла).

Любое новое масло хорошо работает, а что с ним будет через 5 тыс. км? Каковы основные функции моторных масел?

Тесты, которые проводятся для получения одобрений, включают анализ характеристик и “состаренного“ масла, а это значит, что Вы можете быть уверены, что масло “работает“ на всем интервале использования (если не нарушаются рекомендации автопроизводителя).

Я заливаю только «оригинальные» масла (масла Ford, Mazda и т.д.).

Ни один производитель автомобилей не занимается производством масел.

Их по заказу производят компа- нии смазочных материалов. И, как правило, в таких случаях потребители сильно переплачивают за бренд. При выборе масла ориентируйтесь на характеристики — API, SAE, одобрения и другие, указанные в технической документации автомобиля.

Их по заказу производят компа- нии смазочных материалов. И, как правило, в таких случаях потребители сильно переплачивают за бренд. При выборе масла ориентируйтесь на характеристики — API, SAE, одобрения и другие, указанные в технической документации автомобиля.

КРАТКИЙ ТЕХНИЧЕСКИЙ КУРС

КАКОВЫ ОСНОВНЫЕ ФУНКЦИИ МОТОРНЫХ МАСЕЛ?

Моторное масло — важный элемент конструкции двигателя внутреннего сгорания. Необходимо следить за тем, чтобы в двигателе всегда было достаточное количество масла. Основные функции масла:

СМАЗЫВАНИЕ И СНИЖЕНИЕ ТРЕНИЯ

Смазочный материал снижает трение металлических деталей двигателя при помощи масляной пленки, которая образуется при работе двигателя между трущимися поверхностями его конструктивных элементов. Это позволяет снизить уровень износа и тепловыделения. Срок службы двигателя увеличивается в несколько раз. Масляная пленка позволяет избежать таких повреждений, как заедание поршней и повреждение подшип- ников. Кроме того, понижается расход топлива. Важно, чтобы вязкость масла не была слишком высокой для легкого запуска двигателя. С другой стороны, масло не должно становиться слишком текучим при высоких температурах, поскольку в этом случае может произойти разрыв масляной пленки, и не будет обеспечиваться необходимая смазка.

Кроме того, понижается расход топлива. Важно, чтобы вязкость масла не была слишком высокой для легкого запуска двигателя. С другой стороны, масло не должно становиться слишком текучим при высоких температурах, поскольку в этом случае может произойти разрыв масляной пленки, и не будет обеспечиваться необходимая смазка.

ОХЛАЖДЕНИЕ

В камере сгорания температура доходит до 1500°С. Для сохранения нормального режима работы двигателя и предотвращения перегрева деталей цилиндропоршневой группы его необходимо охлаждать. В значительной степени именно масло обеспечивает охлаждение внутри двигателя. Поршни современных двигателей имеют каналы охлаждения, в которые масло подается через распылительные сопла. В результате этого головка поршня дополнительно охлаждается.

ЗАЩИТА ОТ КОРРОЗИИ И ОТЛОЖЕНИЯ ШЛАМОВ

Детали двигателя контактируют с парами воды, кислородом воздуха и агрессивными веществами, которые образуются в результате сгорания топлива. Масло образует пленку на деталях двигателя, защищая его от воздействия кислотных продуктов. Остаточные продукты сгорания и инородные тела отводятся потоком масла к масляному фильтру, отфильтровываются там или осаждаются в масляном картере. Для обеспечения хорошего потока масла и хорошей функции очистки важно использовать высококачественные смазочные материалы, соответствующие требованиям производителя транспортного средства.

Масло образует пленку на деталях двигателя, защищая его от воздействия кислотных продуктов. Остаточные продукты сгорания и инородные тела отводятся потоком масла к масляному фильтру, отфильтровываются там или осаждаются в масляном картере. Для обеспечения хорошего потока масла и хорошей функции очистки важно использовать высококачественные смазочные материалы, соответствующие требованиям производителя транспортного средства.

Как правильно выбрать моторное масло?

На выбор автомобильного масла влияют условия эксплуатации, а также следующие критерии, которые важно учитывать:

-

Класс вязкости (классификация SAE). Масло должно, в частности, обеспечивать запуск двигателя на силь- ном морозе и надежно защищать его при высоких температурах и большой нагрузке.

-

Уровень эксплуатационных свойств (API, ACEA, ILSAC).

-

Допуск производителя.

-

Состав базовой основы масла (синтетическое, полусинтетическое, минеральное).

Состав масла влияет, в частности, на периодичность его замены и уровень свойств. Свойства высококаче- ственного синтетического продукта сохраняются дольше и обеспечивают рекомендуемые автопроизводите- лями интервалы замены. В руководстве к транспортному средству указываются минимальные требования к моторному маслу и классы вязкости.

Можно ли смешивать минеральное масло с полностью синтетическим? Можно ли смешивать масло для бензиновых двигателей с маслом для дизельных двигателей?

С одной стороны, все производители смазочных материалов не рекомендуют смешивать масла разного назначения, например, для дизельных и для бензиновых двигателей, и уж тем более смешивать продукты разных производителей. Это связано с тем, что результаты тестов, преимущества по свойствам актуальны только для индивидуального масла. «Компот» из масел не будет иметь преимуществ ни одного из смешиваемых продуктов.

С другой стороны, если масла имеют одинаковое назначение и соответствуют одним и тем же классифика- циям (набор допусков, вязкость, тип основы), то их можно смешивать между собой.

Однако самый надежный способ гарантировать высокое качество — использовать одно масло в течение всего интервала замены.

Какие факторы влияют на расход масла?

Кроме технического состояния двигателя, расход масла зависит от вязкости используемого масла, испаряе- мости базового масла, количества залитого масла и стиля вождения. Маловязкое (жидкое) масло обычно рас- ходуется больше, чем густое, поскольку легче проникает через увеличившиеся с пробегом зазоры в камеру сгорания, а также вытекает из двигателя, если уплотнения уже имеют износ. Стиль вождения также влияет на расход масла при исправном двигателе и использовании смазочных материалов хорошего качества. При поездках на короткие расстояния уровень масла сначала может даже повыситься как результат разбавления бензином. Наиболее сильно масло расходуется при интенсивном разгоне и резком торможении. В этом слу- чае оно нагревается, становится более жидким и при пониженном давлении, возникающем от торможения, обильно поступает через зазоры в камеру сгорания.

Рекомендуется проверять масло примерно через каждые 500 км пробега по трассе.

Хотим напомнить, что, зачастую, расход масла связан с технической проблемой – не затянут до конца масля- ный фильтр, подтеканием масла через прокладки, износом маслосъемных колпачков, износом деталей ЦПГ.

Имеют ли некоторые масла тенденцию к большему расходу, чем другие?

Сразу нужно отметить, что расход масла на угар заложен конструктивно в каждом двигателе. В инструкции по эксплуатации можно встретить такую фразу – «расход масла до 1 литра на 1000 км пробега».

Также опытным путем отмечено, что при переходе с одной марки масла на другую его расход может возра- сти, но уже после второй/третьей замены расход масла стабилизируется.

Добавим, что в момент обкатки нового двигателя также может отмечаться повышенный расход масла.

Если сравнивать смазочные материалы разных производителей с одинаковыми характеристиками, показа- тели на угар могут оказаться разными. Это обусловлено составом продуктов, в основном базовым маслом.

Это обусловлено составом продуктов, в основном базовым маслом.

Как часто следует менять моторное масло?

Производители смазочных материалов не могут устанавливать срок замены масла.

Если масло прошло тесты и получило одобрение, значит, его можно использовать на весь указанный для такого одобрения срок службы.

Производить замену масла всегда следует согласно руководству по эксплуатации, не превышая указанный автопроизводителем интервал (как правило, это или 10 000/15 000 км пробега или один раз в год).

Например: производитель Hyundai установил интервал 15000 км (или 1 раз в год) для нормальных условий эксплуатации. В то же время на сайте https://www.hyundai.ru/service/maintenance указаны рекомендации для тяжелых условий эксплуатации – 7500 км или 6 месяцев. Тяжелыми условиями Hyundai считает:

-

движение при сильной запыленности окружающего воздуха;

-

движение по ухабистым и/или залитым водой дорогам, по холмистой или горной местности;

-

эксплуатация при среднемесячной температуре окружающего воздуха ниже — 30°С и/или выше + 30°С;

-

эксплуатация с длительными периодами работы двигателя на холостом ходу и/или поездками на небольшие расстояния при низких температурах окружающего воздуха;

-

движение с частным интенсивным торможением;

-

буксировка прицепа;

-

эксплуатация в режиме такси, прокатного автомобиля или используемого в любых коммерческих целях;

-

эксплуатация при условии более 50 % времени работы двигателя в режиме холостого хода;

-

эксплуатация при условии более 50 % времени в режиме движения со скоростью более 120 км/ч;

-

эксплуатация в качестве транспортного средства специальных и оперативных служб таких как: (включая, но не ограничиваясь)

милиция, служба спасения, скорая медицинская помощь, аварийные службы и т.

п.

п.

Что обозначает маркировка 5W- 40?

Речь идет о классификации вязкости моторных масел согласно стандарту SAE J300, который указывает на зимние и летние классы вязкости масла. Классификация создана на основе вязкости масла при различных температурах. Масло 5W-40 – это всесезонное масло.

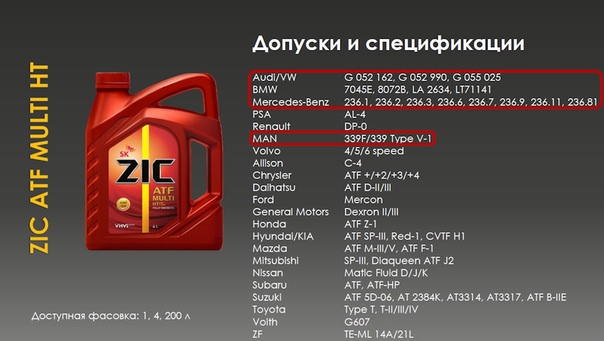

Какая разница между GL- 4 (ТМ-4) и GL-5(ТМ-5)?

Масла уровня API GL-4 предназначены для синхронизированных коробок передач и трансмиссий автомобилей с приводом на передние колеса. Масла такого типа содержат в своем составе противоизносные присадки. Масла уровня API GL-5 используются в гипоидных передачах — редуктора задних мостов, а также в несинхронизированных коробках передач. В масле этого класса применяются противозадирные присадки (ЕР).

Какое масло заливать в двигатель Хонда СРВ

Главная » Устройство » Двигатель

Автор Ольга На чтение 4 мин Опубликовано

Выбор моторного масла для кроссовера CR-V во многом зависит от характеристик самого силового агрегата. Двигатели в новой Хонда СРВ отличаются от моторов, устанавливаемых на предыдущих поколениях автомобиля. Соответственно, моторное масло для различных модификаций кроссовера требуется разное. Популярный японский автомобиль выпускается с 1995 года и за это время успел сменить пять поколений. Ниже более подробно поговорим о том, какое масло подходит для двигателей Honda CR-V.

Основные критерии выбора моторного масла

Жидкость для двигателя выбирают, исходя из ее соответствия международным стандартам: API (американский институт нефти), ACEA (ассоциация европейских автопроизводителей), SAE (ассоциация американских автомобильных инженеров) и т. д. Каждая из этих спецификаций отражает определенную характеристику моторного масла. SAE — коэффициент его вязкости при температуре выше или ниже нуля. По этой причине масло для двигателя по данному стандарту принято разделять на летнее и зимнее. Также существуют универсальные или всесезонные тех жидкости, подходящие для использования как при плюсовых, так и при минусовых температурах.

Также существуют универсальные или всесезонные тех жидкости, подходящие для использования как при плюсовых, так и при минусовых температурах.

Стандарт API учитывает условия эксплуатации двигателя, его возраст, тип и конструкционные особенности. Спецификация включает четыре категории ДВС, обозначаемые буквенным индексом. Первая буква соответствует типу мотора: дизельный, бензиновый двухтактный и т. д., а вторая отражает его эксплуатационные характеристики.

Стандарт ACEA является европейским аналогом спецификации API. Он указывает категорию, назначение и эксплуатационные свойства моторного масла. ACEA также учитывает тип силового агрегата (бензиновый, дизельный) и имеет условную индексацию, состоящую из цифр и букв. Например, индекс A/B обозначает дизельные и бензиновые моторы легковых автомобилей, микроавтобусов и фургонов.

Какое масло заливать в двигатель Хонда СРВ?

Рассмотрим, какие смазочные материалы следует использовать при обслуживании разных поколений японского кроссовера.

- Первое поколение (1995-2001 годы выпуска). По стандарту SAE к использованию подходят следующие виды моторного масла. Зимнего: 5W-30 и 5W-40; летнего: 20W-30, 20W-40, 25W-30 и 25W-40; всесезонного: 10W-30, 15W-30, 10W-40, 15W-40 и 5W-40. По стандарту API: SJ и SH. По спецификации ACEA: A2/B2. Подходящий вид моторной жидкости: минеральный и полусинтетический. Рекомендуемые бренды: Consol, Valvoline, Mobil, G-Energy, «Лотос», Kixx, Mannol, «Лукойл», ЗИК, «Роснефть».

- Второе поколение (2001-2006 гг.). Стандарт SAE. Зимнее масло: 0W-30, 5W-30 и 5W-40; летнее масло: 25W-30, 20W-30, 25W-40 и 20W-40; универсальное масло: 5W-40, 10W-40 и 15W-40. По стандарту API: SL и SJ (не ниже). Допуск ACEA: A5/B5 или A3/B3. Рекомендуемые виды: минеральный и полусинтетический. Наиболее подходящие бренды: Valvoline, «Лукойл», Consol, «Роснефть», ЗИК, Mobil.

- Третье поколение (2006-2011 гг.). Стандарт SAE. Зимние виды масла: 0W-30, 5W-40, 5W-30 и 0W-40; летние: 25W-40, 25W-30 и 20W-40; всесезонные: 5W-40, 10W-40 и 15W-40.

Стандарт API: SH, SL, SJ, CH-4, CI-4, CI. Спецификация ACEA: аналогично второму поколению CR-V. Подходящие виды масла: минеральное и полусинтетическое. Рекомендуемые бренды: Select, Mobil, «Лукойл», Kixx, Mannol, ЗИК, G-Energy, Valvoline, Xado, «Роснефть».

Стандарт API: SH, SL, SJ, CH-4, CI-4, CI. Спецификация ACEA: аналогично второму поколению CR-V. Подходящие виды масла: минеральное и полусинтетическое. Рекомендуемые бренды: Select, Mobil, «Лукойл», Kixx, Mannol, ЗИК, G-Energy, Valvoline, Xado, «Роснефть». - Четвертое поколение (2012-2016 гг.). Допуск SAE. Зимние виды: 0W-40, 0W-30, 5W-40, 5W-50 и 0W-50; летние виды: 25W-40, 20W-40 и 25W-50; универсальные виды: 15W-40, 10W-40, 15W-50 и 10W-50. Допуск API: SN, SM, CJ и CI-4. Стандарт ACEA: A5/B5. Рекомендуемые виды: полусинтетика и синтетика. Подходящие бренды: Kixx, Valvoline, G-Energy, Xado, Gt-Oil, «Лукойл», SHELL, ЗИК, Castrol, Mobil.

- Пятое поколение (2016 год — настоящее время). Стандарт SAE. Зимнее масло: 0W-40, 5W-50, 5W-40, 0W-50 и 0W-60; летнее масло: 25W-30, 20W-30, 25W-50, 20W-40, 25W-40, 15W-60 и 15W-50; универсальное масло: 10W-50, 5W-50, 15W-50, 10W-40, 15W-40 и 10W-60. Стандарт API: SN, SM, CJ, CJ-4 и CI-4. Допуск ACEA: аналогично четвертому поколению CR-V.

Рекомендуемые виды: полусинтетика и синтетика, для последних версий кроссовера — исключительно синтетическое. Наиболее подходящие бренды: Valvoline, «Лукойл», Consol, ЗИК, Mobil, Xado, Castrol, Gt-Oil, SHELL.

Рекомендуемые виды: полусинтетика и синтетика, для последних версий кроссовера — исключительно синтетическое. Наиболее подходящие бренды: Valvoline, «Лукойл», Consol, ЗИК, Mobil, Xado, Castrol, Gt-Oil, SHELL.

Надеемся, эта информация была полезной.

Хонда Центр предлагает решить проблемы с парковкой

Изображение: НХЛ

ParkMobile , приложение для парковки № 1 в Северной Америке, теперь является официальным парковщиком для Honda Center в Анахайме, Калифорния (США), домашнем стадионе Национальной хоккейной лиги (НХЛ) Anaheim Ducks .

Компания «ParkMobile» заявила, что новое партнерство создает больше возможностей для болельщиков, посещающих мероприятия на арене, предлагая возможность зарезервировать парковку на одном из 3500 мест до 9.0007 Anaheim Ducks игр и концертов. Площадка может вместить более 17 000 любителей хоккея и музыки и приняла более 43 миллионов гостей за последние 29 лет. В сотрудничестве ParkMobile и Athena Partners Strategy Group разработали перспективное парковочное решение для Honda Center .

В сотрудничестве ParkMobile и Athena Partners Strategy Group разработали перспективное парковочное решение для Honda Center .

Расположенная в Атланте (США) компания ParkMobile, LLC является ведущим поставщиком интеллектуальных решений для парковки и мобильности в Северной Америке, используя бесконтактный подход, чтобы помочь миллионам людей легко находить, резервировать и оплачивать парковку с помощью своих мобильных устройств.

Подать заявку на членство

В 2021 году ParkMobile стала частью шведской группы EasyPark Group . Технология компании используется в тысячах мест по всей стране, в том числе в восьми из 10 крупнейших городов, а также в университетских городках, аэропортах и стадионах. Люди могут использовать решения ParkMobile для быстрой оплаты уличной и внеуличной парковки без использования счетчика или киоска. Кроме того, ParkMobile предлагает бронирование парковки на стадионах для проведения концертов и спортивных мероприятий. Бронирование также доступно в гаражах в районе метро, что позволяет людям въезжать в город, не беспокоясь о поиске места для парковки.

Бронирование также доступно в гаражах в районе метро, что позволяет людям въезжать в город, не беспокоясь о поиске места для парковки.

Honda Center вместимостью 18 336 человек — крытая арена, расположенная в Анахайме, Калифорния, США. Арена является домом для Anaheim Ducks из Национальной хоккейной лиги (НХЛ) . Первоначально названная Anaheim Arena во время строительства, она была завершена в 1993 году и обошлась в 123 миллиона долларов США.

Anaheim Ducks — профессиональная хоккейная команда из Анахайма, Калифорния, США. «Утки» соревнуются в Западной конференции Национальной хоккейной лиги (НХЛ) в составе Тихоокеанского дивизиона и проводят свои домашние матчи на 9-й0007 Хонда Центр .

Используя специализированную сеть партнеров, Athena является консультационной организацией по связям с государственными органами и технологиями. Они помогают развивать новые возможности для бизнеса и запускать решения для парковки, транспорта, управления бордюрами, совместного использования, правоохранительных органов, общественной безопасности и устойчивого развития.

Сказал Дуг Лейкман, вице-президент по парковке и транспорту Honda Center и ocV!BE : «В преддверии хоккейного сезона мы хотели предоставить нашим болельщикам безопасный и простой способ забронировать и оплатить парковку в Центр Хонда. Впечатления гостей имеют для нас первостепенное значение, поэтому мы с нетерпением ждем возможности улучшить их впечатления от прибытия и парковки через ПаркМобайл .

ParkMobile насчитывает более 3,6 миллионов пользователей в Калифорнии и доступен по всему штату в таких городах, как Лос-Анджелес, Окленд, Сан-Диего и Сан-Франциско. Приложение для парковки также в настоящее время обеспечивает резервирование парковки в некоторых из лучших развлекательных заведений в Соединенных Штатах, включая Soldier Field вместимостью 61 500 человек в Чикаго, штат Иллинойс, Prudential Center вместимостью 19 500 человек в Ньюарке, штат Нью-Джерси, 71 000 мест. вместимость Mercedes-Benz Stadium и State Farm Arena вместимостью 21 000 человек в Атланте, штат Джорджия, T-Mobile Arena вместимостью 20 000 человек в Лас-Вегасе, штат Невада, Nationwide Arena вместимостью 20 000 человек в Колумбусе, Огайо, FirstEnergy Stadium вместимостью 67 895 человек в Кливленде, штат Огайо, FedExForum вместимостью 18 119 человек в Мемфисе, штат Теннесси, и Spectrum Center вместимостью 20 200 человек в Шарлотте, Северная Каролина.

«ПаркМобайл» также заявил, что зарезервировать парковочное место по адресу Honda Center можно быстро и легко. Пользователь может перейти по адресу hondacenter.parkmobile.io , чтобы просмотреть полный список предстоящих мероприятий со всеми доступными вариантами парковки. Затем пользователь может зарезервировать место, которое можно выкупить на стоянке в день мероприятия, используя мобильный пропуск или распечатанный пропуск. Бронирование также можно сделать через приложение ParkMobile на устройствах iPhone и Android . Стоимость парковки зависит от мероприятия.

Заявленный Дэвид Хойт, директор по доходам и управляющий директор ParkMobile, Северная Америка , «Благодаря нашей функции бронирования гостям не нужно беспокоиться о поиске парковки для мероприятия, и они могут зарезервировать место заранее, не пропуская ни минуты времени. действие. Эта функция гарантирует место для парковки, что принесет пользу Honda Center и их многочисленным предстоящим мероприятиям».

Продолжайте следить за Coliseum , чтобы быть в курсе последних обновлений деловых новостей мест проведения . Coliseum стремится создать лучшее глобальное сообщество руководителей спортивных и развлекательных объектов и профессионалов, создающих лучшие и более прибыльные объекты.

Станьте членом единственного глобального альянса спортивных объектов и общайтесь со стадионами, аренами и экспертами со всего мира. Подайте заявку на членство по адресу coliseum-online.com/alliance и воспользуйтесь 365Coliseum Business .

Посмотрите 150 эксклюзивных видео для участников с ценными советами для вашего заведения

« Предыдущая новость: Литва скоро может похвастаться элегантным стадионом

» Следующая новость: F1 объявляет о полном календаре на 2023 год

Купить Крупнейшие европейские нефтяные компании

Энергетический сектор был одиноким местом для инвесторов, даже после его недавнего роста после Эскалация напряженности на Ближнем Востоке. В то время как индексы широкого рынка устремились к новым максимумам на протяжении более чем десятилетнего бычьего рынка, за последние 10 лет энергетический сектор (XLE) вернул разочаровывающие ~ 30% с реинвестированными дивидендами. Это особенно болезненно по сравнению с S&P 500 (SPY), который с реинвестированными дивидендами вырос почти на 250% за тот же период. Движущей силой неэффективности сектора стало падение цен на нефть и природный газ.

В то время как индексы широкого рынка устремились к новым максимумам на протяжении более чем десятилетнего бычьего рынка, за последние 10 лет энергетический сектор (XLE) вернул разочаровывающие ~ 30% с реинвестированными дивидендами. Это особенно болезненно по сравнению с S&P 500 (SPY), который с реинвестированными дивидендами вырос почти на 250% за тот же период. Движущей силой неэффективности сектора стало падение цен на нефть и природный газ.

Рисунок 1. Доходность SPDR Energy Select ETF по сравнению с SPDR S&P 500 ETF за последние 10 лет с реинвестированными дивидендами.

Рисунок 2. Цена нефти West Texas Intermediate с поправкой на инфляцию за последние 20 лет (вверху). Цены на природный газ Генри Хаб с 1997 г. по настоящее время (внизу).

Другие факторы также, вероятно, повлияли на показатели акций нефтегазовых компаний, включая, помимо прочего, опережение роста по сравнению со стоимостью, спорную экономику сланцевой нефти, прогнозируемый рост электромобилей и возобновляемых источников энергии, а также растущее нежелание акционеров и фондов инвестировать в компании, которые способствуют выбросам углерода.

Рисунок 3. Прогнозы BP относительно вклада глобальных источников энергии (вверху) и роста (внизу).

Очевидно, что энергетическая отрасль сталкивается с серьезными проблемами, поэтому неудивительно, что этот сектор отстает от более широкого рынка. Тем не менее, многотриллионный энергетический сектор состоит из широкого круга компаний с различными бизнес-моделями и профилями риска, и, при текущих ценах, я считаю, что есть хороший аргумент в пользу инвестирования в крупные интегрированные нефтяные компании. — особенно европейские, среди которых я предпочитаю Royal Dutch Shell (RDS.A, RDS.B), Equinor (EQNR) и Total (TOT). Этот инвестиционный тезис основан на следующих наблюдениях и теориях:

— Интегрированные супермайоры в меньшей степени зависят от цен на нефть и газ, имеют широкий доступ к финансовым рынкам и имеют широкий географический и производственный ассортимент.

— Европейские крупные компании имеют привлекательные оценки.

— Крупнейшие европейские компании постоянно инвестируют в технологии, поддерживающие низкоуглеродное будущее.

— Отношения с правительствами стран происхождения могут дать преимущества в низкоуглеродном будущем.

Крупная бизнес-модель интегрированной добычи нефти

Крупные интегрированные нефтяные компании (определяемые здесь как Exxon Mobil (XOM), Chevron (CVX), Shell, Total, BP (BP), Eni (E) и Equinor) получают доходы как от разведки (добыча нефти и газа), так и от переработки операций (переработка и нефтехимия). Когда цены на нефть и газ повышаются, операции по разведке и добыче приносят значительную прибыль, поскольку они получают выгоду от высоких цен на сырье. Однако это наносит ущерб операциям по переработке, поскольку дорогие нефть и газ, которые служат сырьем для производства бензина и нефтехимии, снижают маржу по переработке. С другой стороны, когда цены на нефть и газ снижаются, а маржа разведки и добычи снижается, операции по переработке и сбыту работают хорошо, помогая компенсировать снижение прибыли в разведке и добыче.

Это относительно базовая концепция в энергетической отрасли, но она является важным фактором, отличающим интегрированные сверхкрупные компании от фирм, занимающихся разведкой и добычей, и нефтеперерабатывающих/химических компаний. Хотя супермайоры, безусловно, выигрывают от повышения цен на энергоносители, их интегрированная бизнес-модель обеспечивает естественную защиту от колебаний цен на нефть и газ. В широком смысле это приводит к тому, что компании становятся более предсказуемыми и привлекательными для инвестиций, которые лучше приспособлены к изменениям цен на нефть и газ по сравнению с компаниями, занимающимися исключительно разведкой и добычей, нефтеперерабатывающими и химическими компаниями.

Хотя супермайоры, безусловно, выигрывают от повышения цен на энергоносители, их интегрированная бизнес-модель обеспечивает естественную защиту от колебаний цен на нефть и газ. В широком смысле это приводит к тому, что компании становятся более предсказуемыми и привлекательными для инвестиций, которые лучше приспособлены к изменениям цен на нефть и газ по сравнению с компаниями, занимающимися исключительно разведкой и добычей, нефтеперерабатывающими и химическими компаниями.

Таблица 1. Бета-значения супермайоров, ETF SPDR E&P, ETF VanEck Refiners и ETF SPDR Materials. Все значения получены из Yahoo Finance.

Стандарт | Бета (5 лет) |

XOM | 1,00 |

CVX | 1,02 |

РДС.Б | 0,83 |

ТОТ | 0,74 |

БП | 0,56 |

E | 0,83 |

| 900 02 EQNR | 0,79 |

SPDR E&P ETF (XOP) | 1. |

VanEck Oil Refiners ETF ( КРАК) | 1.19 |

Материалы SPDR ETF (XLB) | 1.10 |

Это не означает, что инвестиции с более высокой волатильностью по своей природе хуже, чем инвестиции с более низкой волатильностью, но это так. иллюстрируют, что хеджированная бизнес-модель интегрированных супермайоров сглаживает взлеты и падения циклов сырьевых товаров нефти и газа. Следовательно, интегрированное пространство перенесло спад цен на нефть и газ лучше, чем сектор разведки и добычи: многие компании, занимающиеся разведкой и добычей, упали более чем на 50% после пика цен на энергоносители в 2014 году9.0005

Можно легко возразить, что, учитывая их влияние на цену нефти и газа, если бы цены на нефть и газ восстановились, фирмы, занимающиеся разведкой и добычей, получили бы прибыль, значительно превышающую прибыль супермайоров. Я согласен, что это было бы вероятным исходом, но мне интересно, когда цены на энергоносители восстановятся до уровней 2000-х и 2010-х годов, если вообще когда-либо. Ряд встречных ветров, в том числе достаточное предложение и замедление роста спроса, удерживали цены в диапазоне ~ 50–70 долларов за последние несколько лет. Тем не менее, ценовое движение в последнее время было сильным, и с учетом эскалации беспорядков на Ближнем Востоке, новых мандатов на топливо с низким содержанием серы, небольшого ослабления торговой напряженности между США и Китаем и давления на фракторов, чтобы они сосредоточились на прибыли, а не на объемах. , кажется возможным, что недавний импульс сохранится.

Ряд встречных ветров, в том числе достаточное предложение и замедление роста спроса, удерживали цены в диапазоне ~ 50–70 долларов за последние несколько лет. Тем не менее, ценовое движение в последнее время было сильным, и с учетом эскалации беспорядков на Ближнем Востоке, новых мандатов на топливо с низким содержанием серы, небольшого ослабления торговой напряженности между США и Китаем и давления на фракторов, чтобы они сосредоточились на прибыли, а не на объемах. , кажется возможным, что недавний импульс сохранится.

В результате способности крупных нефтяных компаний предсказуемо получать прибыль даже во время спадов в отрасли, супер-крупные компании имеют высокие кредитные рейтинги и широкий доступ к финансированию.

Таблица 2. Кредитные рейтинги супермайоров.

Компания | Moody’s Credit Rating | S&P Credit Rating |

ЭксонМобил | Ааа | АА+ |

Шеврон | Аа2 | |

Shell | Aa1 | AA- | Итого | Aa3 | A+ |

BP | A1 9000 5 | А- |

Eni | Baa1 | A- |

Equinor 9000 5 | Aa2 | AA- |

Доступ к дешевой ликвидности помогает крупных компаний для восполнения запасов, инвестирования в инфраструктуру переработки, а также финансирования инвестиций и НИОКР в низкоуглеродных технологиях. Я считаю, что этот последний пункт особенно важен по двум причинам: одна нормативная, а другая технологическая. Во-первых, правительства и компании уделяют все больше внимания сокращению своего углеродного следа. Этот медленный, но систематический отказ от ископаемых видов топлива создает серьезные проблемы для энергетической отрасли, ограничивая или даже сокращая спрос на производимую ими продукцию.

Я считаю, что этот последний пункт особенно важен по двум причинам: одна нормативная, а другая технологическая. Во-первых, правительства и компании уделяют все больше внимания сокращению своего углеродного следа. Этот медленный, но систематический отказ от ископаемых видов топлива создает серьезные проблемы для энергетической отрасли, ограничивая или даже сокращая спрос на производимую ими продукцию.

Второй проблемой, стоящей перед энергетической отраслью, является снижение стоимости возобновляемых источников энергии, особенно солнечной энергии. У солнечной энергии есть потенциал для значительного роста, затраты продолжают падать, и, что, возможно, наиболее важно, практически все затраты на солнечную энергию фиксированы — как только панели будут установлены, они также могут производить столько электроэнергии, сколько возможно (аналогичные принципы используются для ветра и гидроэлектростанций). Это означает, что по мере строительства новых солнечных электростанций цены на электроэнергию будут продолжать падать, оказывая давление на спрос на газ и уголь, которые, будучи переменными затратами, будут все труднее конкурировать с дешевыми возобновляемыми источниками энергии.

Совершенно очевидно, что использование возобновляемых источников энергии сопряжено со значительными фиксированными затратами, и есть явные преимущества в том, чтобы иметь электростанцию, которая вырабатывает электроэнергию независимо от погоды. Тем не менее, я вижу, что спрос на электростанции, работающие на ископаемом топливе, и, следовательно, на топливо, которое они сжигают, испытывает трудности по мере того, как совершенствуются накопители энергии и строится все больше солнечной и ветровой инфраструктуры. Я также отмечу, что я определенно более оптимистично отношусь к газу, чем к углю, учитывая, что газовые установки легче включать и выключать, а воздействие на окружающую среду от сжигания газа меньше, чем от сжигания угля.

Наконец, еще одним преимуществом крупных нефтяных компаний является то, что они относительно хорошо диверсифицированы в своих портфелях разведки и добычи: газ и жидкости, наземные и морские, традиционные и нетрадиционные месторождения, а также добыча в разных точках мира, хотя, по общему признанию, они, как правило, степень предвзятости страны происхождения (или бывшей колонии). Такое разнообразие в производстве делает сверхкрупные компании менее восприимчивыми к целому ряду рисков, связанных с операциями по разведке и добыче, включая цены на нефть и газ, геополитические потрясения, стихийные бедствия и доступ к активам в перегоне.

Такое разнообразие в производстве делает сверхкрупные компании менее восприимчивыми к целому ряду рисков, связанных с операциями по разведке и добыче, включая цены на нефть и газ, геополитические потрясения, стихийные бедствия и доступ к активам в перегоне.

Оценки

По большинству показателей (форвардный коэффициент PE и дивидендная доходность, показанные ниже) европейские крупнейшие компании (Shell, BP, Total, Eni и Equinor) торгуются со значительным дисконтом по сравнению со своими американскими коллегами (Exxon Mobil и Chevron).

Рисунок 4. Форвардные коэффициенты PE (вверху) и дивидендная доходность (внизу) супермайоров (Y-диаграммы).

Традиционно были очевидные причины разрыва в оценке, поскольку ExxonMobil и Chevron не были обременены государственными пакетами, в то время как правительства Италии и Норвегии владеют контрольными пакетами акций Eni и Equinor соответственно. Французское и британское правительства действительно владели значительными долями в Total и BP соответственно, но британское правительство продало всю свою долю в BP во время администрации Тэтчер, а французское правительство продало свою долю в Total до 1% акций. Длительная свобода от государственного вмешательства, а также благоприятные для бизнеса американские законы о труде и превосходные операционные показатели привели к улучшению операционных показателей и более гибкой бизнес-модели для Exxon Mobil и Chevron. Однако в последнее время операционная эффективность и рост американских супермажоров в основном соответствовали их европейским коллегам, хотя они достигли этого с меньшими затратами.

Длительная свобода от государственного вмешательства, а также благоприятные для бизнеса американские законы о труде и превосходные операционные показатели привели к улучшению операционных показателей и более гибкой бизнес-модели для Exxon Mobil и Chevron. Однако в последнее время операционная эффективность и рост американских супермажоров в основном соответствовали их европейским коллегам, хотя они достигли этого с меньшими затратами.

Рисунок 5. Операционные показатели, показатели роста и долга крупнейших компаний (Schwab).

Конечно, финансовые показатели не рассказывают всю историю инвестиций, особенно в мире супермайоров, где капиталовложения велики, а проекты могут иметь длительные сроки реализации — например, Exxon Mobil вкладывает значительные средства в Гайану. Добыча, которая только начинается, в конечном итоге увеличится до нескольких сотен тысяч баррелей нефти в день — факт, который еще не отражен в их операционных показателях. Также стоит пересмотреть более низкий уровень долга Exxon Mobil и Chevron по сравнению с крупными европейскими нефтяными компаниями. Мало того, что более низкий леверидж ставит их на более стабильную финансовую основу, он также помогает объяснить их средние показатели рентабельности собственного капитала (хотя это привело бы к повышению рентабельности активов).

Мало того, что более низкий леверидж ставит их на более стабильную финансовую основу, он также помогает объяснить их средние показатели рентабельности собственного капитала (хотя это привело бы к повышению рентабельности активов).

В конечном счете, я вижу некоторые причины, по которым, основываясь на финансовых показателях, инвестор может полагать, что Exxon Mobil и Chevron заслуживают того, чтобы торговать с премией к европейским нефтяным гигантам, но я изо всех сил пытаюсь увидеть что-либо, что гарантирует примерно 50%-100% премиальная оценка прибыли (оценка Chevron не включает расходы в размере 10–11 млрд долларов, которые компания понесет в четвертом квартале 19 года).

Возобновляемые источники энергии и низкоуглеродные технологии

Самым значительным различием между европейскими и американскими суперспециалистами может быть их подход к возобновляемым источникам энергии и низкоуглеродным технологиям. В то время как Exxon Mobil и Chevron делали более скромные и осторожные ставки на «зеленые» технологии, крупные европейские нефтяные компании, в частности Shell, Total и Equinor, активно ориентировались на низкоуглеродное будущее. Ниже приведены основные сведения о недавних инвестициях и стратегиях каждой крупной нефтяной компании. Пожалуйста, имейте в виду, что это только основные моменты, с целью предоставления общего обзора стратегий, которые каждая компания использует в зеленых насаждениях. Для получения полной картины я рекомендую посетить страницы низкоуглеродных/возобновляемых источников энергии каждой компании.

Ниже приведены основные сведения о недавних инвестициях и стратегиях каждой крупной нефтяной компании. Пожалуйста, имейте в виду, что это только основные моменты, с целью предоставления общего обзора стратегий, которые каждая компания использует в зеленых насаждениях. Для получения полной картины я рекомендую посетить страницы низкоуглеродных/возобновляемых источников энергии каждой компании.

Shell:

— Целевые инвестиции в размере 2–3 млрд. Долл. США/год в период между 2021 и 2025 годами на технологии с низким содержанием углерода

— зарядка электромобилей в США и Западной Европе

— водородные фей

хранение

— Производство биотоплива и биометана

Рисунок 6. Инвестиции «Шелл» в 21 ст Века в возобновляемые источники энергии и низкоуглеродные технологии.

Итого:

— 60% доли в SunPower (SPWR)

— 3 ГВт Солнечная вместимость

— Инвестиции в выработку и распределение электроэнергии (Франция и Бельгия)

— Зарядка электромобилей во Франции

— Приобретенная аккумулятор SAFT

— 10% бюджета НИОКР на разработку технологий улавливания и хранения углерода

Рисунок 7. Общие инвестиционные планы по заправке/заправке низкоуглеродных транспортных средств

Общие инвестиционные планы по заправке/заправке низкоуглеродных транспортных средств

Equinor:

— Лидер в улавливании и хранении углерода благодаря работе на месторождении Слейпнер

— Ведущий консорциум Northern Lights (с Shell и Total) по улавливанию выбросов углерода из Северной Европы и их хранению на норвежском континентальном шельфе (проект на стадии меморандума о взаимопонимании)

— Выигран тендер на проект оффшорной ветроэнергетики Dogger Bank для поставки 3,6 ГВт электроэнергии в Великобританию

— Выигран тендер на проект оффшорной ветроэнергетики Empire Wind на поставку> 0,8 ГВт электроэнергии в Нью-Йорк

Рисунок 8. Предлагаемый проект улавливания и хранения углерода Northern Lights.

BP:

— 43% владения Lightsource BP (солнечная энергия) и планы вложить 200 миллионов долларов в течение следующих трех лет в проекты BP Lightsource

— 1 ГВт ветровой энергии в США (DD) и Bunge (BG) для повышения эффективности биотоплива

— Произведено 765 млн л этанола из сахарного тростника в 2018 г.

— Улавливание и хранение углерода

Рисунок 9. Глобальные операции BP Lightsource.

Eni:

— Планирование прибыльных инвестиций в возобновляемые источники энергии в размере 1,2 млрд евро в 2019-2022 гг.

— Планирование производства 5 ГВт энергии из возобновляемых источников к 2025 г. с хранение газа и энергии

— > 1 млн тонн биологических отходов, переработанных на экологически чистых НПЗ в 2019 году

— Улавливание и хранение углерода

Рисунок 10. Цели Eni по возобновляемым источникам энергии.

Exxon Mobil:

— с 2000 г. потрачено 10 миллиардов долларов на НИОКР и внедрение низкоуглеродных технологий

— Лидер в области улавливания и хранения углерода; отвечает за 40% всего уловленного CO 2 (всего)

— Партнерство с FuelCell (FCEL) для сотрудничества в области технологии карбонатных топливных элементов для хранения углерода

— Лидер в области биотоплива из водорослей; нацеливание на технические возможности для производства 10 тыс. баррелей биотоплива из водорослей в сутки в течение следующих 5 лет

баррелей биотоплива из водорослей в сутки в течение следующих 5 лет

Рисунок 11. Схема запатентованной ExxonMobil технологии Controlled Freeze Zone для улавливания низкочистого CO 2 .

Chevron:

— Фонд Future Energy Fund стоимостью 100 млн долларов США, созданный в 2018 году

— Зарядка электромобилей в Калифорнии

— Несколько небольших проектов по солнечной, ветровой и геотермальной энергии в США

— Инвестиции в исследования и разработки в области целлюлозы ic biofuels (партнерство с Weyerhauser (WY)) и возобновляемым дизельным топливом

— Улавливание и хранение углерода

Рисунок 12. Схема проекта Chevron, Shell и ExxonMobil по улавливанию и хранению углерода на площадке Горгон.

Как видно из приведенного выше списка, каждая из крупнейших компаний вложила различные суммы капитала в возобновляемые источники энергии, а также сосредоточилась на разных областях сектора, возможно, за исключением улавливания и хранения углерода, где каждая из крупнейших компаний активна. , Equinor и Exxon Mobil выделяются своим лидерством в области улавливания и хранения углерода. BP использует солнечную энергию, как и Total; Total также взяла на себя обязательства по зарядке электромобилей и производству/распределению электроэнергии.

, Equinor и Exxon Mobil выделяются своим лидерством в области улавливания и хранения углерода. BP использует солнечную энергию, как и Total; Total также взяла на себя обязательства по зарядке электромобилей и производству/распределению электроэнергии.

Equinor подвержена воздействию ветра и улавливанию и хранению углерода, в то время как Exxon Mobil сосредоточена на биотопливе, а также улавливании и хранении углерода. И Eni, и Chevron отстают в «зеленых» инвестициях, но отличаются тем, что у Eni амбициозные планы по инвестированию в возобновляемые источники энергии и низкоуглеродные технологии в течение 2020-х годов, в то время как Chevron, похоже, останется на пути к минимальным инвестициям в низкоуглеродные технологии или вообще к их полному отсутствию. Проект по улавливанию и хранению углерода Gorgon впечатляет своими масштабами. Shell выделяется как долларовой стоимостью инвестиций в возобновляемые источники энергии, так и широтой проектов, поскольку они участвуют во всем, от зарядки электромобилей до низкоуглеродного топлива и энергоэффективности.

Отношения с правительством

За исключением Shell, каждая из крупнейших европейских нефтяных компаний имеет или имела отношения со своим правительством. Equinor и Eni по-прежнему контролируются правительствами Норвегии и Италии соответственно, в то время как правительства Великобритании и Франции продали свои доли в BP (0%) и Total (1%) соответственно. Как упоминалось в разделе об оценке, роль правительства традиционно оказывала влияние на оценку и перспективы роста компаний, находящихся под влиянием государства, поскольку интересы государства могут не совпадать с интересами обычных инвесторов — недавним примером является обеспокоенность по поводу IPO Aramco. этого.

Хотя я понимаю традиционную скидку, применяемую к некоторым европейским супермайорам, я считаю, что отношения с государством на самом деле могут превратиться в преимущество, значение которого может продолжать расти.

Мое объяснение этому заключается в том, что энергетическая промышленность находится в начале перехода от господства ископаемого топлива к будущему с меньшим выбросом углерода. Как и с какой скоростью это будет происходить, неясно: будет ли спрос на нефть пиком в середине века, как прогнозирует большинство энергетических компаний? Раньше? Позже? Будет ли расти спрос на газ, как ожидается? Будет ли преобладать одна форма возобновляемых источников энергии или это будет совокупность различных источников? Как быстро будут развиваться технологии хранения энергии? Какие прорывные технологии и методы появятся? Станет ли производство электроэнергии децентрализованным?

Как и с какой скоростью это будет происходить, неясно: будет ли спрос на нефть пиком в середине века, как прогнозирует большинство энергетических компаний? Раньше? Позже? Будет ли расти спрос на газ, как ожидается? Будет ли преобладать одна форма возобновляемых источников энергии или это будет совокупность различных источников? Как быстро будут развиваться технологии хранения энергии? Какие прорывные технологии и методы появятся? Станет ли производство электроэнергии децентрализованным?

Вопросы кажутся бесконечными, а в неопределенной деловой среде сложно ориентироваться, особенно когда наблюдается медленное, но систематическое движение, направленное на то, чтобы загнать в угол спрос на нефть и газ, которые являются традиционными источниками прибыли в энергетической отрасли. Таким образом, в этой неопределенной и сложной среде может оказаться полезным привести успех компании в соответствие с интересами правительства. Иными словами, если кто-то из крайне левых демократов, таких как Элизабет Уоррен или Берни Сандерс, которые предложили запрет на гидроразрыв пласта, когда-либо будет избран на этот пост, я бы не стал полагаться на то, что они будут сильно заинтересованы в капитале. успеха ExxonMobil или Chevron. С другой стороны, Норвегия, квазисоциалистическая страна с одним из самых высоких налогов на выбросы углерода в мире, заинтересована в успехе Equinor. В то время как руководство Equinor в некотором смысле ограничено государственной собственностью, оно также выигрывает от того, что, если бизнес Equinor сокращается, то же самое происходит и с доходами, поступающими в государственную казну.

успеха ExxonMobil или Chevron. С другой стороны, Норвегия, квазисоциалистическая страна с одним из самых высоких налогов на выбросы углерода в мире, заинтересована в успехе Equinor. В то время как руководство Equinor в некотором смысле ограничено государственной собственностью, оно также выигрывает от того, что, если бизнес Equinor сокращается, то же самое происходит и с доходами, поступающими в государственную казну.

Влияние правительства также стимулировало инвестиции в низкоуглеродные технологии, в которые, вероятно, в противном случае не было бы инвестировано из-за низкой или незначительной внутренней нормы прибыли, но теперь они будут все больше стимулировать бизнес в низкоуглеродном будущем. Ярким примером этого является опыт и лидерство Equinor, второй по величине нефтяной компании, в области улавливания и хранения углерода.

Equinor и Eni — два супермайора с тесными государственными связями; Итого очень отдаленная треть, исходя из доли французского государства в 1%. Время покажет, превратится ли влияние государственного влияния в отчетливо положительное или нет — правительство Италии хорошо известно своей непредсказуемостью, правительство Франции исторически дружелюбно относилось к рабочим (протесты «желтых жилетов» указывают на инерцию, которую необходимо преодолеть, чтобы провести реформы). ), а Норвегия — экологически сознательная полусоциалистическая страна. На первый взгляд легко понять, почему эти супермайоры торгуются с дисконтом по сравнению со своими американскими аналогами. Тем не менее, я утверждаю, что эти отношения могут быть не такими негативными, как кажутся, и даже могут давать преимущество.

Время покажет, превратится ли влияние государственного влияния в отчетливо положительное или нет — правительство Италии хорошо известно своей непредсказуемостью, правительство Франции исторически дружелюбно относилось к рабочим (протесты «желтых жилетов» указывают на инерцию, которую необходимо преодолеть, чтобы провести реформы). ), а Норвегия — экологически сознательная полусоциалистическая страна. На первый взгляд легко понять, почему эти супермайоры торгуются с дисконтом по сравнению со своими американскими аналогами. Тем не менее, я утверждаю, что эти отношения могут быть не такими негативными, как кажутся, и даже могут давать преимущество.

Заключение и рекомендация

Я считаю, что будущие перспективы роста и устойчивость супермайоров недооценены, что делает их интригующей прибыльной игрой на дорогом рынке. Из-за их более низкой оценки, более высокой дивидендной доходности, превосходных инвестиций в возобновляемые источники энергии и низкоуглеродные энергетические технологии, а в случае с Equinor, Eni и Total — государственной поддержки, я рекомендую энергетическим инвесторам направлять свои инвестиционные доллары в европейские супермайоры.

В частности, мне нравятся Shell, Total и Equinor. Все три компании очень прибыльны, торгуются по привлекательным ценам, имеют хорошее управление и добиваются конкурентных преимуществ в области возобновляемых источников энергии и низкоуглеродных технологий. Как и другие супермайоры, они также наращивают производство — в конце концов, они остаются и останутся компаниями, работающими на ископаемом топливе, в обозримом будущем.

Компания Shell ожидает, что в течение 2020 года будет поступать дополнительно 250 млн баррелей нефтяного эквивалента в день, и имеет разнообразный портфель операций по разведке и добыче (наземные/морские, традиционные/нетрадиционные, жидкие/газовые) и планирует вернуть 125 млрд долларов акционерам в дивиденды и обратный выкуп в период с 2021 по 2025 год. Цена безубыточности Shell на нефть составляет 40 долларов за баррель, но они пытаются довести ее до 30 долларов за баррель. Кроме того, в то время как Shell активно расширяет свой портфель возобновляемых источников энергии и низкоуглеродных технологий, они продемонстрировали дисциплинированный подход к слияниям и поглощениям, о чем свидетельствует их отказ участвовать в тендерной войне за голландскую компанию по устойчивой энергетике Eneco.

Несмотря на то, что Total является лидером среди крупнейших компаний в области возобновляемых источников энергии, она также имеет репутацию компании, работающей в более рискованных геополитических областях благодаря обещаниям роста объемов и низкой стоимости барреля. Эта стратегия окупилась в эпоху низких цен, поскольку они имеют точку безубыточности дивидендов < 30 долларов за баррель и ожидают роста добычи на 5% в течение следующих нескольких лет. Они также ожидают повышения дивидендов на 5-6% в год в течение следующих нескольких лет (в евро) на фоне увеличения денежного потока. Они также укрепляют свои позиции лидера в области сжиженного природного газа, который, по мнению McKinsey, представляет собой ископаемое топливо, которое, как ожидается, будет расти в ближайшие пару десятилетий. А что касается возобновляемых источников энергии/низкоуглеродных технологий, Total заняла прочные позиции в области солнечной энергетики, а также зарядки электромобилей и электричества во Франции и Бельгии.

Норвежская государственная энергетическая компания Equinor в основном занимается разработкой морских месторождений нефти и газа в Северном море. Эти месторождения оказались более устойчивыми, чем ожидалось, и Equinor ожидает роста объемов на 3% в период с 2019 по 2025 год за счет месторождения Йохан Свердруп, которое будет производить 660 тыс. баррелей в сутки при пиковой производительности. Equinor, как и Shell и Total, имеет низкую себестоимость безубыточности, которая в настоящее время составляет 27 долларов за баррель. Они также недавно заявили о прогрессе в ранее замороженном проекте с «Роснефтью» по разработке месторождения в Сибири, которое содержит оценочные извлекаемые запасы в 250 млн баррелей нефти и 23 млрд м 9 .0456 3 газа. Лидерство Equinor в области ветра и улавливания и хранения углерода заслуживает зависти, особенно в качестве второго по величине супермайора, и они должны иметь хорошие позиции для будущего с низким уровнем выбросов углерода.

Мне нравятся все три компании, и я считаю, что каждая из них достойна инвестиций. Однако из-за иностранных налогов у источника Shell может быть лучшим из трех для американских инвесторов, поскольку акции RDS.B торгуются на Лондонской бирже и, следовательно, не облагаются налогом у источника. То же самое нельзя сказать об EQNR или TOT, которые облагаются налогом у источника по ставкам 25% и 12,8% соответственно. Хотя я бы рекомендовал держать все три, TOT и EQNR должны храниться только на налогооблагаемых счетах, поэтому налоги, уплаченные иностранными компаниями, могут применяться в качестве кредита, в то время как RDS.B может храниться как на налогооблагаемых, так и на необлагаемых налогом счетах (RDS. А подлежит удержанию налогов). BP, как и RSD.B, торгуется на Лондонской бирже, поэтому она также не облагается налогом, в то время как Eni облагается налогом у источника в размере 27%.

Однако из-за иностранных налогов у источника Shell может быть лучшим из трех для американских инвесторов, поскольку акции RDS.B торгуются на Лондонской бирже и, следовательно, не облагаются налогом у источника. То же самое нельзя сказать об EQNR или TOT, которые облагаются налогом у источника по ставкам 25% и 12,8% соответственно. Хотя я бы рекомендовал держать все три, TOT и EQNR должны храниться только на налогооблагаемых счетах, поэтому налоги, уплаченные иностранными компаниями, могут применяться в качестве кредита, в то время как RDS.B может храниться как на налогооблагаемых, так и на необлагаемых налогом счетах (RDS. А подлежит удержанию налогов). BP, как и RSD.B, торгуется на Лондонской бирже, поэтому она также не облагается налогом, в то время как Eni облагается налогом у источника в размере 27%.

Отмечу, что, хотя Shell, Total и Equinor являются моими лучшими кандидатами, я считаю, что BP и Eni также привлекательны, и в этом отношении даже ExxonMobil заслуживает внимания. Дивиденды ExxonMobil составляют около 5%, у компании великолепный баланс, большой потенциал роста объемов за счет Гайаны и Перми, а также она добилась впечатляющих успехов в области улавливания и хранения углерода и биотоплива из водорослей.

Дивиденды ExxonMobil составляют около 5%, у компании великолепный баланс, большой потенциал роста объемов за счет Гайаны и Перми, а также она добилась впечатляющих успехов в области улавливания и хранения углерода и биотоплива из водорослей.

Преимущество инвестирования в крупные компании заключается в том, что, хотя они имеют много схожих качеств (привлекательная оценка/дивиденды, финансовая стабильность, интегрированные бизнес-модели и т. д.), они делают разные ставки на то, как лучше всего позиционировать себя в развивающейся энергетике. сектор. Как инвесторы, это дает гибкость, чтобы получить доступ к супермажорам, которые позиционируют себя таким образом, который соответствует вашему собственному взгляду на то, как все, скорее всего, будет развиваться.

Наконец, прежде чем принимать какие-либо инвестиционные решения, инвесторы должны знать о рисках инвестирования и тщательно взвешивать свои инвестиционные цели и устойчивость к риску, прежде чем принимать какие-либо решения.

п.

п. Давайте подберем Вам масло по таблице применяемости.

Давайте подберем Вам масло по таблице применяемости. Их по заказу производят компа- нии смазочных материалов. И, как правило, в таких случаях потребители сильно переплачивают за бренд. При выборе масла ориентируйтесь на характеристики — API, SAE, одобрения и другие, указанные в технической документации автомобиля.

Их по заказу производят компа- нии смазочных материалов. И, как правило, в таких случаях потребители сильно переплачивают за бренд. При выборе масла ориентируйтесь на характеристики — API, SAE, одобрения и другие, указанные в технической документации автомобиля.

п.

п. Стандарт API: SH, SL, SJ, CH-4, CI-4, CI. Спецификация ACEA: аналогично второму поколению CR-V. Подходящие виды масла: минеральное и полусинтетическое. Рекомендуемые бренды: Select, Mobil, «Лукойл», Kixx, Mannol, ЗИК, G-Energy, Valvoline, Xado, «Роснефть».

Стандарт API: SH, SL, SJ, CH-4, CI-4, CI. Спецификация ACEA: аналогично второму поколению CR-V. Подходящие виды масла: минеральное и полусинтетическое. Рекомендуемые бренды: Select, Mobil, «Лукойл», Kixx, Mannol, ЗИК, G-Energy, Valvoline, Xado, «Роснефть». Рекомендуемые виды: полусинтетика и синтетика, для последних версий кроссовера — исключительно синтетическое. Наиболее подходящие бренды: Valvoline, «Лукойл», Consol, ЗИК, Mobil, Xado, Castrol, Gt-Oil, SHELL.

Рекомендуемые виды: полусинтетика и синтетика, для последних версий кроссовера — исключительно синтетическое. Наиболее подходящие бренды: Valvoline, «Лукойл», Consol, ЗИК, Mobil, Xado, Castrol, Gt-Oil, SHELL. 72

72